● ゼミ生からの質問 ●

2020年12月1日

------- 先生、コロナで毎日大変ですが、お変わりありませんか。卒業生のTです。「エール」も終わりましたね。私は週3回のテレワ-クで、比較的自由時間があるので、大学時代に先生が紹介してくれた『大恐慌を見た経済学者11人』を読み返しています。そこで、シュウォ-ツがやたらフィッシャーを貶しているのが気になりました。だって、彼は貨幣数量説を唱えた最初の偉大な経済学者ですよね。確か先生の講義でも一番初めの方に出てきました。弟子が自分の先生の悪口を言っているようでとても気になりました。どうなのでしょうか。

------- 朝ドラフアンのT君、久しぶりだね。質問有難う。「エール」面白かったね。祐一、久志、大将、それに藤堂先生のからみが特に面白くて毎朝の楽しみでした。藤堂先生は教師の鏡だね。

さて、君の質問です。シュウォ-ツさんはフリ-ドマンを師として非常に尊敬しています。そのフリ-ドマンはフィッシャーのアイデアを基礎にしています。確かに彼女の好戦的態度を割り引いたとしても、おかしいね。どうも彼の人柄にあるのかもしれません。そこで、フィッシャーの人となりについて調べてみました。少し長くなりますが、辛抱して読んでください。

① 生い立ち

フィッシャーは1867年2月27日にNYのソーガリティで生まれている。彼の祖先はドイツ人であり、16Cに宗教的迫害から逃れるために当初は北部アイランドに移住し、18Cになってアメリカに移民として入ってきました。フィッシャーという名前はドイツ語の漁師からきているそうです。彼の父、ホワイトフィ-ルドは優秀な成績で高校を卒業しますが、家庭が貧しかったので高校卒業後働き22歳でエール大学に進学し、1859年に卒業しています。父は牧師になるためにYale Divinity Schoolに進むためにNYのいくつかの学校で教師としてラテン語、英文学を教えますが、その時にフィッシャーの母となる、エルミラと出会っています。父30歳、エルミラ15歳でした。当初は彼女の家族は年が若すぎるとして反対しましたが、Yale Divinity Schoolに進学したのを機会に、学生のままで、1863年7月1日に結婚しています。

父は無事神学校を1865年に卒業し、NYのソーガリティの小さな町の教会の牧師として赴任しました。そこで、1867年2月27日に第3子として誕生したのが、アービング・フィッシャーでした。彼の名前は当時人気のあった『リップバン ビンクル』の著者、ワシントン・アービングからとられました。

ちなみに、第一子はコーラで父の卒業1年前に生まれています。第二子はリンカ-ンと名付けられましたが、生後1ヵ月余りで亡くなりました。第四子はフィッシャー誕生から7年後に生まれた、ハーバ-ト(Herbert)で生涯にわたって兄、フィッシャーを助けました。

1868年の夏には、フィッシャーの家族はピースデ-ルに移っています。フィッシャーが18ヵ月の幼児の時です。この町の有力者であるハザ-ドが父の評判を聞き、新たに設立した教会の牧師に彼を招聘したのです。ハザ-ドは羊毛製造業で成功し一代で大きな富をなした成金です。その後のフィッシャーに大きな影響を持つことになります。与えられた住宅は煙突が3つもあり、広い芝生の庭のある大きな邸宅でした。ここでフィッシャーたちは10年あまり過ごすことになります。しかし、彼らの幸せな生活は長くは続かなかった。フィッシャーがまだ6歳であった時、9歳の姉コーラが腸チフスにかかりあっ気なく亡くなった。これは両親にとっては大きなショックでしたが、フィッシャーにも大きな影響を及ぼし、すっかり健康オタクになり、その後健康の重要性を人々に訴える運動を行います。

1880年に巡回牧師がピースデ-ルにやって来たとき町の信者は大きく2派に分かれました。父はこの巡回牧師を大酒飲みの二重人格者として批判しますが、結局彼の方がピースデ-ルを出ることになります。こういう場合はいつも真面目な人の方が負けるのですね。彼らはニュ-ヘブンに移り父は無職となり、家具を作り僅かばかりの生活費を稼ぐという状況に陥った。

父はフィッシャーをセントルイスに住んでいた彼の姉(その夫はワシントン大学の教授)に預かってもらい、フィッシャーはそこでスミスアカデミーの最後の2年間を過ごします。そこで、数学の面白さに魅了されます。この時に彼と同じ牧師の息子であったエリオットと友達になります。彼の生涯唯一の友人です。父は1982年にようやくミズリ-州キャメロンの教会の牧師に採用され、1983年にはニュジアジーでエラと共に留まっていた家族を呼び寄せます。フィッシャーは父に手紙を書いている。ジョッギングなどをして体力の保持に努めること、また大学に進学したい旨を書きます。父の就職で一息ついたものの、彼らの運命はその後も悪くなばかりです。苦労続きであった父は新たな職をえたものの、健康を害し、1983年末にニュ-ジアジに戻りそこで亡くなります。ここからフィッシャーの苦労が始まります。実質的には長男として家族を支える責任が出てきたからです。彼らの手元にある現金は父が残した500ドルと成金のハザ-ドが香典にくれた100ドルだけでした。フィッシャーはその500ドルを当面のエール大学の学資にあてます。フィッシャー一家は学費と生き残るために必死で働かねばならなかった。フィッシャーは1時間1ドルの家庭教師や、借りた部屋をまた貸しするなどをします。母親は内職でミシンかけに励み、弟のハーバ-トはまだ11歳であったが、内職の配達を手伝った。貧しさは家族の団結を強めるのだね。

フィッシャーは1884年9月にエール大学に入学します。数学科の先生たちは彼の数学の才能を見出して、チュ-タに推薦してくれます。エール大学では友人はなかなかできなかった。それは富裕層の子弟が多かったこともあるが、彼の生真面目さと正しさと間違いを厳格に区別し、冗談も解さない性格はクラスーメートを彼から遠ざけました。彼自身もクラスメ-トはみな浅はかで世間の娯楽にしか関心のない尊敬できない者ばかりと、友人のエリオットにこぼしています(彼との文通はフィッシャーが1984年にセントルイスを去る時から始まり、彼が死ぬまで続き、その手紙はエールの図書館に残されている)。彼のクラスメ-トは彼を付き合いの悪い、利己的な人物と評価していたようです。フィッシャーにすれば彼らは金持ちの子弟で日々ノ-天気にくらしていると楽天家と映ったのでしょう。

大学生活は健康の重要性からボート部に所属し、体力を付けた。また、かれは父親譲りの器用さがあり、高校時代からピアノの内部構造の改良に興味を持ちその改良を大学に入ってからも続けていたが、ようやく完成し特許を得るまでになった。1885年夏にそれをNYのピアノ業者に売り込みを図ったものの全く相手にされなかった。

フィッシャーは大学ではラテンとギリシャの両文学を習っています。また数学では才能を発揮し教師からは大いに目をかけてもらいます。この頃、フィッシャーは自分の将来について友人のエリオットに次のような手紙を書いています。「私は大学を出たら、すぐにいつまでも続けたい職につきたい、そう数学教師になりたい。しかし、生きていくために必要な原理は何かが分からず悩んでいる。私の小さな世界で私が行っていることに対してどういう方向に進むべきかの指針が欲しい。そのためには哲学と宗教の勉強もしたい。また、次のような手紙も残っています。「私は毎日1,2時間、ボートを漕いでいる。それは今秋のレースに出場するためである。私の主目的は、来年の勉学に耐えられる強い肉体を作るためである。クラスで一番の成績を維持したいからだが、それは狭い意味からではない。私の学業の最も重要な本来の価値を見出したいからだ。やりたいと思うことはいっぱいある!でもそれをするには時間は少なすぎるといつも思っている。一般書、歴史書、科学と宗教に関する本をもっと読みたいし、たくさん書きたい、金儲けもしたい。とりわけ今一番知りたいのはある偉人(ゲーテか)が何を言ったかである。私はそれを追求する能力があると思うし、そうすることは正しいことだと思う。私たちは実に自分たちのことをほとんど知らないのではないか。どんな感情をもち、どのような運命にあるのか。唯物論、必然主義、無神論が正しいのかどうか、なぜ誰も知ろうとしないのだろうか」。(1986年夏)

1988年6月の卒業式では総代をつとめ、このまま大学院に進学すべきか、教師になるべきかどうか迷った。彼の卒業成績では学部レベルの数学教師には十分なれた。ノース・カロライナ大学で教師になるために彼の教授たちは彼の数学能力の高さを示す推薦状を書いてくれた。しかし、年500ドルの奨学金が得られることにもなり、最終的には大学院に進学し、数学でPhDをとることを目指すことになった。奨学金も100ドル増加してもらい、600ドルとなり、ラテン語を教えたり子供たちの家庭教師をしながら、大学院生活を過ごすことができた。また、鉄道会社の社長の息子の家庭教師をしています。金持ちの息子ながら今一つ能力不足で、結局めざすエール大学に入学できなかった。金持ちの息子とは得てしてそのようなものです。私にも経験があります。彼はフィッシャーの家族を何かと気にかけてくれた、成金のハザ-ド氏からは1000ドルの借金をします。フィッシャーはその後彼の娘と結婚することになり、その結婚は彼の運命を大きく変えることになります。

② 妻、マーガレットとの出会い

彼はエール大学で数学の教師となり、1891年秋から教え始めます。フィッシャーは女性に興味がなかったわけではないが、勉学にあまりにも忙しく、また家族を経済的に支える必要があったのでそのような余裕はなかった。それに当時のエ-ル大学は男子校であり、女性に接する機会がなかった。もちろん、結婚は希望していたがまだ早いと考えていた。エリオットに宛てた次のような手紙が残っています(1891年夏)。

「私がここで出会った女性はみな素晴らしくて可愛い、なかでもその内の1,2人はとても魅力的でした。もし私が恋をするならその女性は道徳的に潔癖であり、素晴らしい嗜好を持ち、広い教養をもった人であらねばならない。もし、君がそれ以上に重要なことがあると思えば知らせてください」。

1891年に大学の友人が自宅でホームパ-ティを開きフィッシャーを招待してくれた。その時、何人かが招待されていたが、ピースデ-ルから来ていた一人の若い女性に大いに魅せられ、忽ち恋におち、結婚するならこの人だと思い込んでしまった。彼女はマ-ガレット・ハザ-ドと言い、彼らは幼いころ同じサンデ-スク-ルに通っていたが、あまりに昔の子供時代のことであり、お互いに覚えていなかった。最初に会った時、フィッシャーは彼女のことを知らなかったし、彼女の名前すら知らなかった。あの成金富豪の娘であることを。

ハザ-ド家の歴史を見ますと、祖先は米国建設の6年後にボストンに来ています。マーガレットの曽祖父ロウランド・ハザ-ドは1794年にサウスカロナイナ、チャ-ルストンに羊毛工場を設立します。この工場が繁栄したのです。マーガレットの父はこの工場を引き継ぎ、フィラデルフィアの牧師の娘と結婚し、大きな邸宅を建てます。一昔前の伝統的な屋敷でした。マーガレットは1867年に生まれました。フィッシャーと同い年であった。フィッシャーの家からは100マイル(160㎞)離れていました。彼女は自宅ではマージ(Margie)と呼ばれており、11歳上の長女カロラインは未婚で教育者であった。大学の学長まで務めました。彼女はまた父の死後大きな財産全額を引き継ぎますが、それによりその後、大恐慌で大損したフィッシャーを金銭的に援助することになります。次女はヘレンであり、彼女は後にピュリツア賞を受けるベーコンの母親でもある。マージは大学にこそ行かなかったが多くの家庭教師に付き、よく勉強しました。彼女はまた、NYやLondonで歌の勉強をし、素晴らしいソプラノボイスの持ち主でした。彼らのロマンスはその後遅々として進展しませんでした。マージはピースデ-ルに戻り、一方フィッシャーの方も講義と研究に忙殺されていました。

最初の出会いから数週間後、フィッシャーが通りを歩いていた時、偶然写真館のウインドウにマージの写真を見つけ、母になんとかあの写真を譲ってもらえるよう依頼します。1892年の夏休みにピースデ-ルまで自転車で行きます。表向きは彼の父が説教をする教会にいくことでしたが、実はマージに会いにいくためでした。丁寧にアイロンをかけた一張羅のスーツを着込みました。長女のカロラインが2人の仲介役を買って出て、母親を説得します。彼は日曜日の夕食の招待を受け、2人のロマンスは始まります。その後もフィッシャーはしばしば、自宅に招待され、姉も母親もすっかり彼が気に入ります。息子ノートンは父の自叙伝の中で次のように述べています。

「彼は求愛の意図を若い彼女に悟られる前に、まず父の承諾が得られるように慎重に事を進めたが、求愛はあっという間に進んだ。彼は景色の良い近くの池にボートに乗りに行かないかと誘った。そこで、彼は頭上に垂れ下がった大きなモミジの木の枝に隠れるようにしながら、一生懸命にプロポ-ズをしたが、その時は返事がもらえませんでした。しかし、次の朝、再度同じ木陰に戻ってようやく返事がもらえました」。

マ-ジは1892年10月6日の日記の次のように書いています。「昨日私の婚約が決まった。とても素晴らしい、まだ信じられない。この話は9月28日にあった。次の日には私の気持ちは決まっていた。私は今とても幸せ。ア-ビングが私に注いでくれる愛情にとても応えきれない。私が彼の理想像からとても違うと知ったらと思うととても怖いわ。恐れることはないと思うが、でも私の欠点が」。

父親としては子供のころから知っていたとはいえ、ア-ビングがどのような人物か知る必要があった。彼女には一番少ない財産しかやれないから、特に経済的には心配でした。彼はア-ビングと話すうちに宗教心をもち、堅実な考えと高い志をもつ人物であると理解します。彼の友人にも問い合わせると彼がエール大学で将来有望視されていること、博士論文は経済学界で注目されていること、さらにこの5月から5年任期付きの数学の助教授に採用されたことも知った。彼はまだ25歳の若輩であるが、この地の優れた大学の一つで将来の大きな成功を約束された人物であると判断します。

フィッシャーは貧しい家庭の生まれで、彼女の財産を目当てに結婚するのではなかという懸念もありますが、彼が初めて友人の家で彼女に会った時にはその名前さえ知らなかった。そして一目惚れしたのである。確かに彼は慎ましやかな生活をし、家族を支えるために一生懸命働いたが、もし彼にそのような卑しい根性があるなら、エール大学には資産家の子弟が多く、そのような人物を友人として利用できたはずである。彼は純粋で、虚栄心はなく、出世ばかりを考えているような人物(social climber)ではなかった。

彼は親友に婚約について次のように報告している。「ミス・マ-ガレット・ハザ-ドと婚約しました。君にもこのわが人生最大の幸運を喜んでほしい。私が彼女の素晴らしい性格を述べることは神を冒涜するようなものです。私が7年前に私の理想とする女性について書いた手紙のこと覚えていてくれるかい。彼女はその理想にピッタリどころか全くそれ以上。どんなに繰り返し考えてみても私は彼女の愛する人に、また夫に値しないのではないかと。彼女は芸術家であり、歌い手であり、音楽にかけてはかなり独創的な能力を持っている。彼女はしっかりした堅実な考えの持ち主であるが、優しく、慈愛に溢れ全ての愛情を包み込む包容力をもっている。彼女は厳密な科学的知識についての教育は受けていないが、考えは独創的であり、非常に誠実である。彼女は良い詩を愛し、自分でも詩や文章を書く。…彼女は教義には全く固執しないが、信仰心は非常にあつい」。

彼らの結婚式は1893年6月に決まった。この富豪の娘とエールの新進気鋭の経済学者の結婚はマスコミの注目を集めます。NYタイムズ紙も取り上げ、その豪華さを皮肉ったほどです。

③ 新婚時代

彼らは翌年新婚旅行にイギリスとヨ-ロッパに出かけている。フィッシャーはヨーロッパの数学者と経済学者に会うという名目でエールから休暇をもらい、旅費はハザ-ド家が負担してくれました。さらにハザ-ド家は2人のために、帰国までにエール大学のすぐ近くに3階建てのヴィクトリア調の大邸宅を建設してくれた。この建物は、その住所が460 Prospect Streetであったことから、「Four-sixty」と呼ばれました。この建物はエールの名所になったほどです。

彼は彼の妻のお金や財産を使うことを拒みます。自分の力で母と弟の経済的支援を行った。この旅行中にマ-ジは妊娠し、12月初めに暖かいCarnesに移り、そこで、クリスマス休暇でやって来たハザ-ド家の人たちと合流します。

1894年4月30日にマージは長女マーガレットを出産している。フィッシャーは大いに喜び、その喜びを友人に書いている。「こんなに可愛い子供を見たことがない。母親があまりにも可愛がるので少々妬ける。私たち家族はいま大変幸せです」。

その後、6,7月はスイスで過ごし、アルプスの山、湖、氷河を楽しみます。

8月初めにフィッシャーたちはイギリスに戻り、フィッシャーはオックスフォ-ド大学で研究発表をします。そこで、マージはニュ-ヘブンにいる母親に次のように手紙を書いています。「私は彼が公の場で話すのを見るのはこれが初めてでした。彼の言葉は分かりやすくとても見事に纏まっていました。彼は多くの聴衆の前で原稿を見ないで話すのよ。発表が終わった後、何人かの人が彼に話しかけて、エッジワ-ス教授を紹介されたのよ。彼は素晴らしい人でした。彼も私が話しかけたことに驚いたと思う。でも、彼は『フィッシャー博士は非常に着実に力をつけています』と言ってくれたのよ」。

8月末に彼らがニュ-ヘブンに戻った時、新居はすでに完成していた。グランドピアノを含む調度品は完備されており、3人のメードも雇われていた。地下は台所などのユーティリティで、1階がメインで音楽室、食堂、書斎、広い玄関、2階は寝室が5つあり、バスル-ムが2つあった。3階には子供部屋が3つ、3人のメードの部屋があった。長女、マーガレットがピスデ-ルで洗礼を受けた後、9月に盛大な新築パーティを開催している。ピースデ-ルの親族たち、またエールからも多くの人が出席した。

フィッシャーは1893年5月24日に年棒2000ドルで5年任期の数学の助教授に任命された。彼の教師としての教え方は非常に厳格で、ジェスチャーやジョウクは全くなく、坦々と実施された。経済学も数学も厳密な科学であるとの立場から講義を進めた。教える傍ら研究にも力を注いだ。

彼の数学科の助教授は1年で終わった。1985年に経済学科に1名の欠員ができたためである。教授会でいろいろ議論された後、最終的にフィッシャーが1895-96年の学期から政治経済学科に移ることになった。こ移籍について、フィッシャーは友人に次のように手紙を書いている。「私は今度の移籍で直接人間生活を扱うことができ喜んでいる。私の数学的訓練を生かせる。これまでの数学的研究で唯一悔いることは、人間を直接扱うことができなかったことである」。

当時の経済学はエールでも他大学でもその考え方は過渡期の状態にあった。理論的、分析的アプロ-チを好む人と歴史的アプロ-チを好む人のグル-プに分かれていた。ドイツ語で勉強してきた多くのアメリカの経済学者はドイツ歴史学派の影響を受けており、理論分析を拒否した。彼らは経済学の役割は過去に経済にどのような事が起きたか、それを詳細に研究することであった。その後、理論の重要性は広く認められるようになったが、この当時の理論は未熟で不適切なものであると考えられていた。確かに彼らは理論には害があると考えていた。なぜなら、それは非常に複雑な歴史的に刻まれた現実を単純に考えてしまうからである。

経済理論を重視する人たちの中でもさらに考えが分かれた。何人かはオーストリア学派を中心に提唱された新しい限界効用、限界生産物の議論を受け入れた。しかし、他のグル-プの人たちはまだ古いイギリスの古典派経済学に固執していた。新しい理論を受け入れた人たちもほとんどが数学の利用を拒み、それをどのように利用するのかさえ知らなかった。

新しいタイプの理論家である、フィッシャーはきわめて少数派であった。彼の同僚は彼を評価しなかったし、彼も彼らの研究を経済科学の観点からは生産的ではないと見下した。エールの経済学者はドイツの歴史学派の影響を受けており、フィッシャーは孤立した。対面的には上手く人間関係をこなしたが、学者としては彼らと全く異なった世界にあった。

経済学者の中には彼と共同研究をすると自分のキャリアに傷がつくとまで恐れた。フィッシャーはドイツ経済学は霞を食っていきている(eaten conceit)とまで考えた。実際以上に自分を評価し自惚れの中で生きている、と考えた。

フィッシャーは1898年6月に正教授に昇格します。若干31歳にしてですよ。准教授を飛び越えての昇格は当時としても異例でした。給料も50%アップの3000ドルに増え、終身雇用の資格を得た。学部卒業から僅か10年で正教授となった。業績表によれば、この間、56の論文を書いている。博士号を取得後7年しか経っておらず、しかもそのうちの1年間は海外で過ごしている。1897年6月には次女が生まれている。彼女の名前はハザ-ド家の後継者、カロライン・ハザードの名前をもらって、カロラインと名付けられた。翌春には彼の弟、ハーバ-トが優秀な成績で卒業している。フィッシャーにとって、すべてが順調であった。ハーバ-トは兄と異なり何かと控えめで、シャイな性格であった。

④ 病になる

今では信じられないことだが、当時は自転車に乗り過ぎると心臓を弱め、他の疾病を誘発し寿命を縮めると信じられていた。フィッシャーも自転車に乗り過ぎて体力がなくなったと考えるようになった。1898年夏にピースデールで家族と水泳をしている時、潮に流され溺れかかり、必死の思いで岸にたどり着いたが、この頃から自分の体力が大きく弱っていることを悟った。その後、ニュ-ヘブンに戻ったが、毎日気だるく、午後になると微熱が出た。フィッシャーは医師の診断を受けたが、問題はないということであった。しかし、父のことがあるので、念のために喀痰検査を求めた。その結果は陽性であった。当時肺結核の回復率は低く、不治の病とされていたので、それはフィッシャーにとって死の宣告でもあった。

1898年秋学期はエールに休職届を提出し、彼はマージを伴ってNYのサンクララのサナトリウムに入り、マーガレット(5歳)とカロライン(2歳)をピースデールの伯母に預けている。この時期、エリオットに次のような手紙を書いている。

「結核は早期の段階で見つかったので、治療は可能であった。ここに来て3週間になるが、熱も平熱に下がり、体重も戻った。私はポーチに座って過ごしている。気温は20°Fで雪が2フィートも積もっている。インクも凍るので、鉛筆を使っている。」

病は少しずつ良くなっていったが、さすがのフィッシャーも不安と鬱に悩まされることになる。マージが父の1周期の法要でピース・デールに戻り、しばらく滞在したので、フィッシャーの精神面の症状は悪化した。今度は彼の鬱症状を回復させるために、マージはコロラド・スプリングに移り、子供たちとも一緒に暮らすことにした。

そこでは昔の460での生活と同じとまではいかなかったが、家族が揃いほぼ正常な暮らしができるようになった。しかし、フィッシャーの恐怖と鬱症状は続いた。この時期彼は結核患者が回復期に過ごせるテントを開発した。彼自身もそのテントで過ごし、そこで論文を書いたりしている。

1900年3月には家族と共にサンタ・バーバラに移っている。この頃から彼の体重も回復し、日焼けのする健康体に戻りつつあった。1900年12月には待望の長男(Irving

Norton Fisher)が誕生している。1901年秋学期より復帰する旨の連絡をエールに送っている。完全に回復するまで6年もかかっている。最初の3年間は論文を1本も書いていない。1901年秋の初めにNYに帰る前にオレゴンのサレムで牧師をしている、親友のエリオットに会っている。エリオットは彼の唯一の友人であり、彼の回復を祈り、新鮮な空気の重要性を彼に伝え続けた。彼らは初めて1888年にニュ-ヘブンで初めて会った時のように多くを語り合った。フィッシャーのこの間の経験は彼を健康問題に向けさせることになった。1900年代の数年間は健康問題に関しての論文やスピ-チをしている。

この頃、健康と食事について研究している。教えることに手抜きしていたわけではないが、重視しなかった。彼はエール大学振興化委員会の委員長をしているが、これが大学行政に関わった唯一の例である。同僚は不満だらけで、彼はエールの仲間からは相手にされなくなった。

1906年秋にエールに居ずらくなり、ワシントンのスミソニアン研究所で人材募集をしていることを知り、応募したが上手く行かなかった。噂によれば、エール大学出身の人やHenry Stimsonなどが、フィッシャーは独善的で理想主義者であり、相応しくないと反対したからと言われている。

彼の大学での評判は悪かった。大学には講義のある時と何か会議のある時にのみ自宅から自転車で来て、終わればすぐ自宅に戻るという生活であった。彼の仕事場は自宅であり、パートタイムの秘書を雇い、彼らのために机を用意した。大学での悪評を一向に気に留めず改善する努力もしていない。

自宅の大邸宅460には毎年多くの著名人が集まった。彼はニュ-ジアジに住む母親の金銭的サポ-トを続けた。弟ハ-バ-トは対人関係がうまくできなくて兄に頼り切りであった。今で言う「引きこもり」であった。

1910年にフィッシャーは43歳になったが、この時期までには米国以外でもよく知られた素晴らしい経済学者になっていた。一般国民には健康問題、運動、新鮮な空気、ダイエットなどに関して新聞などにエッセイを書いていたので、社会問題の研究者として知られていた。彼の時間、エネルギは2/3を経済学の研究に、1/3を健康促進についての社会問題に充てられた。彼の数学的能力からして、もし全ての時間を経済学研究に充てていれば経済学の発展にさらに貢献できたかもしれない。

⑤ 株式投資の失敗

彼は株式取引にも積極的であった。株式投資は個人に利益をもたらすと同時に国の発展に寄与すると考えていた。株を買えば企業に資金を提供することであるし、企業はその資金でもって成長することができる。株価は時には下がることもあるが、そのような場合には連邦準備が公開市場操作によりマネ-サプライを増やし、株価を安定させる。彼はその信念の下に大恐慌の起こる前には大量の株式取引をしていた。その結果、後に株価暴落による損失、それに加えて税務当局から申告漏れを指摘され多額の追加納税に追い込まれることになる。フィッシャーは信用取引が中心で、子供に株を分け与え、それを一部現金化し、それで信用取引をするように勧めている。

実際には連邦準備は株価暴落に対して積極的な金融緩和をしなかった。また、それ以前に連邦準備が過度の金融緩和により株式市場にバブルを起こしていることにも気付かなかった。

フィッシャーに大きな転機が訪れる。1929年8-9月に株価は一進一退を繰り返した。1929年9月3日には新高値を更新した。9月5日には暴落を予想するコメントも表れた。当時の著名な株式アナリスト、バブソン(Roger Babson)は次のようなコメントを発表した。「株価暴落が始まり、主要株価は大きく下がり、ダウジョ-ンズで見て、60-80ポイントは下落し、工場は閉鎖され、失業は増加し、----大きな悪しき循環が発生するであろう」。

この発言に対して、フィッシャーはNYタイムズ、9月6日に「バブソンの株価暴落予想を否定する」というタイトルの記事を載せます。数日前に彼が資金援助を続けている年老いた母親に株式投資で儲けているから、月450ドルを600ドルに増やすと伝えたばかりであった。株価の下落直後、1929年10月14日のNYタイムズにおいて、フィッシャーは次のような発言をしている。

「私は株式市場の安定と現在の高値を強く信頼している。例えば、今日あるいは数週間前のもっと大きなショックが株式市場に発生したら、驚くであろうが、株価の変動は定期的に繰り返すものであり、すぐに回復するものである。私は数ヵ月以内に株式市場は今よりもさらに高値になると予想する」。

と分析し、株式全体としての基調は健全であると繰り返し楽観を展開した。12月6日にはニュ-ヘブンの商工会議所では、「株式の暴落は人びとが借入により、とくに信用買いに走り過ぎた結果である。市場は本来の価値よりもはるかに過小評価されている。新規の購入者がこの事実を確信するにつれ、1929年の高値を目指して上昇に転じるであろう」と演説をしています。そして、自信こそ大事であり、「我々は自分を信じなければならない。そうしないと本当に不況は来る」と述べています。

しかし、彼の持ち株も軒並み暴落し、またその大半を空売りの損失を埋めるために売却を余儀なくされた。フィッシャーは妻の姉、キャロラインから借金をすることを決断します。

4月には義姉のキャロラインに窮状を訴えるべく、列車でカリフォルニアのサンタバ-バラに向かいます。姉さんとしては妹が可愛くて、また心配でなりません。心配する妻、マージにカリフォルニアから次のような手紙を送っています。

「姉さんは非常に良くしてくれた。彼女はただ、ただ愛情のためにしてくれた。とくにあなたのために。姉さんは厳しい条件を出すこともあったが、それは不当なものではなく、終始同情的であった。このような煩わしいことを起こしてしまったことを申し訳なく思っている。しかし、私は姉さんは何が起きようともうまくやってくれることと信じている。もし、私の甘い考えが間違っていなければ」。

1931年にフーバ-に手紙を書きその後彼に会っている。さらなるデフレを止めるために連銀が貨幣供給を増やし、金利を下げ、各銀行が貸出金利を下げることを提案している。このアイデアは今日の観点からすれば正しいものです。

他方で彼の財政問題はますます悪化していった。その結果、これまでのようにお手伝いさんやスタッフを抱えることができなくなり、家事の大半は妻のマージに委ねられた。今まで何もする必要がなかった人が炊事、洗濯をみな自分でこなさねばなりません。フィッシャーは全くそのような事情にはノー天気です。彼の大きな邸宅も子供たちだけのガランとしたものになった。しかし、まもなくその家も売却され、出ていくことになった。

この困難な時期においても、ただ、救いはマージとの仲は良好であり、離婚にもいたらず、彼は出張先からはいつも愛情溢れる手紙を書いている。1932年6月24日の39回目の結婚記念日には永遠の愛を誓う感動的な手紙を書いています。

しかし、心労の重なったマージは1940年1月に心臓発作で亡くなります。彼女は小さなアパ-トに住むよりも、墓地の静かな環境を選んだのかもしれないね。フィッシャーの嘆きは想像を絶するね。ここから、彼の暴走が始まります。

⑥ 晩年

彼はいつもいろいろな分野に関心をもった。1943年には地図の作成に新たな改良を加えることを思いついた。二次元の地図と3次元の地図をどのように一致させるかという、長らく地理学者を悩ませてきた問題を解決する方法を見つけた。彼はそれを20面体世界地図とよび、その版権をとり商品化し、一儲けしようとしたが、結局お金にはならなかった。

1944年にはウオーレン・ハンタ-という怪しげな自称医者と知り合います。彼はフィッシャーの自尊心をくすぐるように媚びながら近づいてきて、年12000ドルの報酬を払うから彼の会社の顧問になってくれるよう依頼します。しかし、結局何も支払われなかった。

1940年にルーズベルトが禁酒をしなかったことに、腹を立てた。1945年に妻の姉キャロラインが死亡したことにより、100万ドル以上に膨れ上がっていた彼の債務はすべて免除されることになった。これで1930年以降常に付きまとっていた負債の悩みから完全に解放された。

8月にハンターがフィッシャーに大学教育を受けられなかったが何とかして終了証明を求めている人が多くいるとして、彼らに学位の販売をしてはどうかと持ち掛けた。偽学位の発行である。推定で225万ドルの儲けになると言った。母体となるUniversity of

Experienceなるものは存在せず、ほとんど詐欺である。マージの死後彼の判断は完全にバランスを欠くことになった。

1945年初めには折り畳み式の三脚を考案し、シア-ズなどに販売している。彼はまた、ドクターガーソンの勧める健康法にすっかりほれ込み、彼と親密になった。ガーソンは彼のアイデアを出版しようとしたが、うまく行かずにフィッシャーに助けを求めてきた。フィッシャーは何度か書き換え、知り合いを辿りながらようやくある雑誌に掲載されることになった。彼がほとんど書いたというようなものであった。

1945年の9月と12月に下腹部に変調をきたすようになった。しかし、彼はガーソンの食事療法を守っておればすぐに回復すると信じていた。フィッシャーは他の専門家の診断を受けることもなかった。一時的に良くなり、1946年2月27日の79歳の誕生日にはこれはガーソンの食事療法のおかげと述べている。彼は自尊心の強い人で決して自分のマイナス面を認めようとはしなかった。マージが生きていればもっと他の療法を受けさせたはずである。

1946年の半ばにはフィッシャーは彼のアイデアを実行に移す機関として「フィッシャー財団」を設立し、彼自らが総裁をつとめ、その主要目的は経済的、貨幣的研究することを考えていた。彼はその設立の募金を呼び掛けた。ハンターは100万ドルの寄付を申し出た。彼はその金を偽学位発行によって集めようとしていた。結局募金は上手くいかずに、この財団は立ち消えとなった。

1946年の秋にはフィッシャーの体調に変化が現れた。9月にレントゲン検査を受けると、ポリ-プができていることが分かった。医者は悪性のものではないと診断したが、レントゲン検査だけでは確定できない。彼の息子は入院して精密検査を受けるように説得したが、自分は大丈夫であるとして、拒否した。もし、この時点で医者が癌であると正しい診断を下して手術を受けていればもう数年長生きできたかもしれない。

秋の深まりとともに、彼の体調は悪化、痛みと睡眠障害に悩まされ、体重は減っていった。彼の信頼するドクターガーソンはろくに診察もせず、食事療法を続ければ数週間で回復すると言うばかりであった。フィッシャーはこれは単なる瘤であり、ポリ-プでもなければ、癌でもないと自己判断をした。

しかし、この頃には彼の体力は極端に落ち、痩せこけ、顔色は黄色味をおびていた。息子たちの強い説得でようやく入院した。その前に写真を撮ったが、あまりにやつれた姿で息子たちはその写真を後に焼却した。

彼が理事を務める、ゴータム病院に入院した。大腸癌が肝臓にまで拡がり手を付けられない状態であり、余命数週間と診断された。医師はもう少し早く、6ヵ月前であれば手術もできたと伝えた。このことはフィッシャーには伝えられなかった。フィッシャーに長らく健康指導してきたドクターガーソンは入院したフィッシャーに会いに来ることもなく、患者としてのフィッシャーを見捨ててしまった。

ハンタ-も彼の見舞いに来ることはなかった。彼はフィッシャーに財団設立に100万ドルの寄付を申し出ており、フィッシャーをはじめ多くの人から借金をしていた。彼は詐欺罪で捜索を受けていた。フィッシャーは財団設立が不可能と知り大きなショックを受けた。病は進行し、フィッシャーも最後を悟るようになった。息子にやり残した仕事はまだまだあると、未練を述べている。子供たちは何事も上から強制するワンマン父親は嫌いで反抗的になっていたが、この頃には弱り切った姿にすっかり父に寄り添うようになった。フィッシャーは最後に、自分を他の人たちには素晴らしい靴を作るが、自分の家族を裸足にしたままの靴職人のようだと、子供に述べた。

フィッシャーは最後の最後まで自分の研究を諦めなかった。トル-マン大統領に100%準備案の採用を訴えます。しかし、この頃のフィッシャーはもはや昔の彼ではありません。彼は失意の中、1947年4月29日に息を引き取ります。享年80歳でした。葬儀にはエール大学の傑出した経済学者であるにもかかわらず、エールからは誰も出席しなかった。シカゴの経済学者たちもフィッシャーを変わり者として相手にしませんでした。彼は愛する妻のマージと彼の娘のマーガレットの眠るニュ-ヘブンの隣に埋葬された。

どうでしたか、フィッシャーの生涯は。若いころは本当に苦学し立派な業績を上げた天才でした。彼の大学院で書いた博士論文Mathematical Investigations in the theory of values and pricesはあのポール・サムエルソンをして、「このような立派な博士論文は見たことがない」と言わしめ、その後も今日経済学者が必ず読まなければならない、『価値上昇と利子率』『貨幣購買力』『利子論』『好況と不況』などの非常に優れた著書を残しています。それは主として彼の生涯の前半になされました。後半はすでに述べたように非常に常軌を逸した行動に出ます。世間からは奇人、変人として扱われます。とくに株価暴落で大損をし、義姉に多大の借金をするも、それを大して苦にもしていない、大変な楽天家でもあった。妻のマージの苦労は大変であったと察せられるね。そんな父に子供たちは大反発して当然です。

天才とはそのようなものかもしれないね。わが大学でも教育方針として「とがって生きろ、丸くはなるな」と学生諸君には盛んに言っていますが、協調性があり、他者、とくに弱者への思いやりのある円満な人物の方が私は好きです。また、君の感想も聞かせてください。

以上の話は下記の2点を参考にしました。

① フィッシャー研究の第一人者による、Robert Allen, Irving Fisher: A Biography, Black well.1993.

② フィッシャーの息子によるもの、Norton Fisher, My Father, Irving Fisher, Comet Press, 1956

今、コロナ渦で京都も大変なことになりつつあります。嵐山も観光客が殺到して大変なことになっています。しかし、もう少し我慢をすれば落ち着くと思いますので、その時はぜひ会いたいと思います。

2020年8月1日

------- 先生、前期講義有難うございました。今学期はリモ-トで先生から毎週送られてくる講義ノ-トを読み、そしてレポ-トを書いて提出という大変な日々でした。しかし、おかげでよく勉強できたと自分では思っております。金融危機と金融政策の関係についてよく理解できましたし、コロナ渦で世界経済が停滞する中でも株価が暴落し、大恐慌のような状況になぜ陥らないかも理解できました。先生の講義の中ではミルトン・フリ-ドマンが良く出てきました。実はフリ-ドマンのことをゼミの先生に話したら、きわめて否定的なことを言っておられます。フリ-ドマンってどうなんでしょうか。

------- 連絡有難う。今学期は一度も対面することなく、リモ-トという異例の講義形態になってしまいました。しかし、よく最後までついて来てくれました。君をはじめ何人かの学生はメールで繰り返し質問もくれました。おかげで私自身が新たな見方を得たことも事実です。君たちのような学生ばかりだとリモ-トも悪くないと思いました。さて、フリ-ドマンですが、君のゼミの先生は非常に低く評価しているようだね。学問は常に賛否両論の意見が繰り返し起き、そして進歩するものですから気にする必要はありません。

フリ-ドマンに関して言えば、クル-グマンとシュウォ-ツの激しい議論のやりとりが、金融経済の学会誌で行われましたので、それを少し分かりやすく手を加えながら紹介しましょう。

クル-グマンの批判

まず、フリ-ドマンを否定するクル―グマンの意見から。

① 大恐慌を引き起こした責任はフリ-ドマンが言うように連銀にはない。

その理由はマネタリベ-ス(MB)は増加しているが、マネ-サプライは減少している。MBは直接連銀が増やせる(紙幣を印刷して供給すればすぐに増える)。つまり、MBの増加は連銀が積極的な金融緩和をしていることの反映であり、一方マネ-サプライの減少は経済が悪化し、貸付が減少し、その反映としての預金が減少しているからである(マネ-サプライは現金+預金であり、預金は民間銀行の貸付を通じて増加する、専門用語でいえば、MBは外生的、マネ-サプライは内生的)。

② 金融政策が大恐慌を終わらせたというフリ-ドマンの主張は間違。

大恐慌中金利はほとんどゼロであった。3ヵ月物の財務省手形の金利を図で示してみると1930年代はじめはほぼゼロに近い。つまり、短期金利がゼロの状況ではMB(紙幣、現金)と政府短期証券は実質同じものになる。したがって、中央銀行が買いオペによってMBで短期証券を銀行から購入してもその追加的MBを準備として積み上げるだけで、貸出を実行するという意欲は起きない。これはまさにケインズが『一般理論』を書いたときの状況であり、彼が金融政策よりも財政政策を重視する所以である。

③ マネタリズムというのは貨幣重視の考え方である(Money matters)。その代表者がフリ-ドマンであり、「貨幣量を経済状況とは無関係に一定量の貨幣を増加させる」ことを提案する。しかし、現実のデ-タを見ると貨幣増加率の変化は一定ではない。それは金融政策が裁量的(discretionary monetary policy)であり、貨幣量を目標とした政策ではないことが分かる。現実には中央銀行は実体経済の動向を予測し、金利を裁量的に動かす金融政策を実施している。1990年代のアメリカはこの政策できわめて安定した経済を実現した(Great

Moderation)。

そこで、クル-グマンはフリ-ドマンを次のようにこけ落とします。

フリ-ドマンを表立って批判する経済学者はいない。それはフリ-ドマンという偉大な経済学者にケチをつけることにより、その擁護者、熱烈なファンを非常に不愉快な思いをさせることになるからだ。

シュウォ-ツの反論

これに対して、フリ-ドマンを尊敬してやまないシュウォ-ツ女史はネルソンと共に怒りの烽火を上げます。

① 1930年代の連銀の無作為を批判するのであれば、それはフリ-ドマンがもっとも重視する、自由主義市場、政府の経済への介入否定、小さな政府の擁護、と矛盾するのではないか、という批判。これに対して、フリ-ドマンは政府(中央銀行を含む)が貨幣ストックの管理に重大な責任を持つと考えている。

② 1930年代連銀は積極的な金融政策をとらなかったというフリ-ドマンの主張に対して、クル-グマンはMBの動向を見れば、デフレに対処するために連銀が積極的に緩和策を講じていたことが理解できるという。しかし、学んだようにたとえMBが増加しても、貨幣乗数が低下しておればマネ-サプライの増加には繋がらない。貨幣乗数は銀行の預金に対する現金の保有比率(準備率)や民間の預金に対する現金の保有比率、から構成される。デフレが強く他方連銀の態度が曖昧な中で、銀行および民間が共に預金に対して現金の保有比率を高めていった。その結果、貨幣乗数は低下し、少々のMBの増加はマネ-サプライを増加させるどころか、減少させた。したがって、クル-グマンのように、MBの増加のみで連銀が金融緩和をしていたと見るのは誤りである。連銀の曖昧な態度(無作為)が貨幣乗数を激減させ、マネ-サプライを大幅に減らしたことを見逃してはならない。

③ マネタリズムはMoney maters(貨幣は重要である)ことを信念とし、インフレの制御に対しては金融政策が一番重要であることを、オ-ルドケインジアンと度重なる論争を通じてほとんどの経済学者に納得させた。ニクソン政権における物価コントロ-ルや所得政策を支持したケインジアンがいかに誤っていたか、それを厳しく批判したフリ-ドマンがいかに正しかったか、クル-グマンはこの間の実情についてほとんど知識をもっていない。このような知識レベルでフリ-ドマンを批判することは大きな誤りを犯す。

④ 金利がセロ近傍の状況下では、公開市場操作においてMBと短期証券は完全代替になり、MBが民間金融機関に渡されてもそれは貸出に回らず、銀行の準備金として積まれるだけであり、金融政策は全く効果がない、とクル-グマンは主張する。しかし、1930年代の米国や最近の日本の状況を見ればその考えが間違っていることが分かる。もちろん、単純に公開市場の対象を短期政府債に限定していれば、クル-グマンの言う通りかもしれないが、オペの対象を外国為替や長期債券に含めることにより、公開市場操作は総需要を刺激する効果は十分あると考える。

最後にシュウォ-ツは次のように結びます。フリ-ドマンを不誠実(dishonest)と決めつけ、またマネタリズムの金字塔である『アメリカ合衆国の貨幣史』は間違っている(slippery)、というクル-グマンの誤ったフリ-ドマン批判に黙っている分けにはいかない。彼が貿易論、国際経済学の優れた経済学者であることは認める。しかし、彼は金融経済についての知識は乏しく、過去のこの分野での論争にも無知である。もしこのまま黙ってクル-グマンの主張を見逃せば彼を不愉快にすることはなかったかもしれない。しかし、真実がそうなのだから仕方がない。

どうです。激しいやり取りですね。プロフェッショナルとはこのような世界で生きて行かねばならないのです。後日談ですが、この論争の後、しばらくしてシュウォ-ツ女史は亡くなり、エドワ-ド・ネルソンがその主張を受け継いでいます。他方クル-グマンはたとえ金利がゼロであっても、期待インフレを引き上げることにより金融政策の有効性を高めるという議論を展開し、フリ-ドマンに寄り添うようになりました。

今学期はいろいろ質問をくれて有難う。秋学期も今の感染状況ではどのようになるか分かりませんが、引き続き身体に気を付けて頑張ってください。質問は今後ももちろんOKです。

両者の論争は下記の論文によります。

Paul Krugman,

Response to Nelson and Schwartz, Journal of Monetary Economics, 55,2008

Nelson and

Schwartz, Rejoinder to Krugman, Journal of Monetary Economics, 55, 2008

2020年3月1日

------- 先生、お久しぶりです。10年前に卒業したMです。K君が昨年嵐山に行ったそうですね。僕も彼女と一度ゆっくりと行こうと思うのですが、どの辺が見どころですか。

------- M君、久し振り、彼女ができましたか、良かったね。K君は嵐山見物をせずに、鈴虫寺に行きました。君も4年間亀岡暮らしをしていたのに、嵐山にはあまり来なかったのですか。では、私の日々の散歩コ-スを中心に紹介しましょう。まず、渡月橋の北詰めから出発するのが良いです。桂川沿いを上流に向かって500mほど歩くともう突き当りになります。右手には大きな料理旅館がいくつも立ち並んでいます。この辺りの旅館はどれも高級で、私もほとんど行ったことがありません。中でも、その一番端の方にある「吉兆」という料亭はいわゆるVIP用で私には縁遠いです。ただ、この料亭では夏の夜には客に船遊びをさせており、芸者さんを乗せて静かに船遊びに興じているのを川岸から体操をしながら眺めるのは一興です。満月近くになると月が渡月橋の真上を通過します。これを眺めていると成るほど、渡月橋の意味が分かります。

突き当りが小さな茶店になっています。そこで行き止まりかと思いますが、その奥に湯豆腐屋さんがあります。ほとんどの観光客は気が付きません。川沿いをさらに上流に向かい、右手の崖をよじ登るように上がるとそこになかなか瀟洒な料亭があります。なんでも近衛家の別邸であったようです。料金もリーゾナブルで、彼女とお昼を食べるのもよいかもしれません。ただ、雨の日などは足を滑らせて川に転げ落ちるかもしれないので注意してください。

そこまで行かずに、茶店の所を右に石段を登っていきますと、すぐに右手に周恩来首相の来日記念の石碑がたっています。当日の雨の嵐山を詠んだ「雨中の嵐山」という漢詩が刻まれています。そこを左側にどんどん山道を登っていくと展望台にでます。保津川が眼下に見下ろせます。保津川下りの船が下っていく様子や、トロッコ列車が走るのが見えます。秋の紅葉時期がとくに良いです。松尾芭蕉もその絶景に感嘆したそうです。そこへ行かずにメインの道をまっすぐ歩いて行くと左手に角倉了以の像があります。彼は嵐山の河川整備をした江戸時代の豪商です。今でいう民間ディベロッパ-でしょうか。さらに足を進めますと大河内山荘の入り口に達します。ここは映画全盛時代の大スタ-大河内伝次郎が一山全部買い取って自分の山荘にした所です。中は広々しており、眺望もよく、抹茶付きの和菓子をいただきながら市中を見下ろし、しばしの休息をとるのに良いところです。

山荘の門を右に回ると「竹のトンネル」に入ります。そして、縁結びの野々宮神社に続きます。しかし、このル-トは観光客が一番多いところでお勧めできません。そこで、山荘前の道をさらに北へ歩くと、右手にトロッコ列車の嵐山駅があります。その左手に池があり、その向こう側に神社が見えます。御髪(ミハツ)神社で、髪の毛にご利益があるそうです。この池は初夏になると蓮の花が満開となり、とくに朝は見事です。また、この池の周辺には野鳥が多く、野鳥愛好家の人がカメラを三脚に据えてシャッタチャンスを実に気長に待っています。道がせまいので、当たらないように気を付けましょう。その先に常寂光寺があります。大原の寂光寺と間違える人も多いです。春の新緑、秋の紅葉時分がとくにお勧めです。そこを右に折れて50mほど歩くと大きな畑があります。これは景観を保つために京都市が管理しています。

その畑の反対側に落柿舎(らくししゃ)という、松尾芭蕉の弟子、向井去来の小さな庵が残っています。この前の狭い道を人力車が通り抜けていくのはなかなか良い風景です。その前を通らずどんどん北に向かって歩みを進めますと、右手にトイレがあります。トイレはここを利用するのが良いでしょう。ちなみにこのトイレは日本トイレ協会から「観光地最良のトイレ」ということで表彰されたようです。そこを先に進むと右側に竹材専門店があります。竹製品に興味があればここが良いと思います。冬なら温かい、夏なら冷たいお茶のサ-ビスが受けられます。その反対側に二尊院があります。

そこから左に行くとすぐに祇王寺(ぎおうじ)があります。苔が非常に美しいお寺です。平清盛の寵愛を受けながらも最後は捨てられた悲恋の祇王の尼寺です。数年前に来日した北欧の経済学者夫妻がこの尼寺にぜひ行きたいというので、案内しましたが、彼らの身体が大きくその分庭園が非常に小さく見えました。小さなお寺ですので、観光シ-ズンは避けた方がよいでしょう。夕方やシ-ズンオフに訪れて古の悲恋話に思いをはつるのも一興でしょう。その前の道は化野の念仏寺、さらには清滝、愛宕神社に続く愛宕参道です。春秋のシ-ズンには山から下ってくる登山客のグル-プによく出くわします。そこまで行かずに念仏寺の手前で右に曲がると瀬戸内寂聴さんのお家があります。このあたりは10年ぐらい前までは鬱蒼とした竹林に囲まれており、静かなのは良いが、治安の問題があるなと心配するぐらいでしたが、今はすっかりこの周辺は開拓されて新興住宅が立ち並んでいます。これって自然破壊だなと思ってしまいます。

話を二尊院のところまで戻します。そこを左に行かずに右に曲がると嵯峨釈迦堂(清凉寺)に出ます。その途中に、藤原定家縁の慈眼堂という小さなお堂があります。ここは源氏物語のフアンの方がよく訪れます。このお堂は町内(中院町)の人たちで管理されています。通常は閉まっていますが、隙間から観音様を見ることができます。その隣には瀟洒なカフェ(アリカフェ)があります。昨年店主が脱サラして開店したコ-ヒ専門店です。目の前で焙煎してくれます。焙煎したてのコ-ヒはすごく香りが良いです。100g単位で販売してくれますので、もしコ-ヒが好きだったら土産に買うのも良いかもしれないね。ハワイコナやブル-マウンティンなどの豆も販売しています。店主の話によれば、焙煎後2日ほど寝かすのが良いのだそうです。焙煎機の回る音を聞きながらコーヒをいただくのも良いものです。確かにここのコ-ヒは最高です。

その隣が釈迦堂です。釈迦堂は千本にもありますが、ここはそれと区別して嵯峨釈迦堂と呼びます。お参りをして少しこの境内をぶらぶらするのも良いと思います。数年前までは茶店があり、炙り餅などを食べさてくれましたが、観光客減で閉めてしまいました。ここの仁王門の立派さに驚くことでしょう。このように大きなものが2本の足でバランスよく建っていることに、また当時の建築技術の素晴らしさに驚嘆します。この門を出て真っすぐ南にすすむと出発点の渡月橋に戻ります。また、門を出てすぐ左側に森嘉という有名な豆腐屋があります。店の前にはいつも行列ができています。

京都にはいくつかの美味しい豆腐屋さんがありますが、私は京都府庁前に昔からある「入山豆腐」が大好きです。学生時代にその近くに住んでましたから、良く知っていますが、代が変わった今も古い家を改築もせず昔ながらの薪を炊きながら作っている頑固な豆腐屋です。先日近くを通ったら、リヤカ-で若おかみがカネを鳴らして売り歩いていました。どうしてこれ程の味を出す豆腐をもっと宣伝しないのかと、道端で余計なお節介話をしてしまいました。

さて話はそれましたが、このコ-スは一番観光客が少ない場所で、それでいてとても嵯峨野らしさを味わえるところです。渡月橋周辺は人、人でとてもゆっくりできません。京都に来たらぜひ連絡をください。再会を楽しみにしています。

2019年11月17日

------- 先生、Tです。お久しぶりです。今度の朝ドラ「スカ-レット」は先生の実家の信楽が舞台ですね。毎日喜美ちゃんを応援しています。最近は大恐慌の質問が多いですね。私も卒論に濱口、井上の金解禁について書きましたので興味深く読んでいます。結局は金本位制とはとんでもない制度だということですね。

-------- 朝ドラフアンのT君久しぶり。私も子供の頃の信楽を思い出しながら毎朝見てますよ。毎日荷車に積まれて運ばれる、ボ-リングボ-ルのようにいくつも丸められた粘土をそっと後ろからつけて引きちぎる悪ガキでした。一番後ろの粘土玉には子供の手形がいっぱい付いてました。

さて、金本位制はとんでもない悪い制度だったということだね。確か、君は卒論で城山三郎『男子の本懐』について書いたのだね。金本位制復帰を目指して、均衡財政を実現するために構造改革をし、財政支出を削減した濱口、井上両英雄の必死の努力は実は何だったのかというのが結論だったと思います。前回の質問で答えたように、大恐慌を引き起こしたのは金本位制であったというのが最近では定説になっています。イングランド銀行総裁ノーマンとニュ-ヨ-ク連銀総裁ストロングが互いに協力しあってイギリスを1925年に金本位制に復帰させますが、その金本位制にこだわったことが大恐慌を引き起こしたというのです。彼らは金本位制こそ経済発展の基本と理解しており、それは当時としては常識だったのです。だから濱口、井上も命をかけてまで金本位制を目指したのです。

ではなぜ、金本位制を経済安定の基本と考えたのでしょうか。第一次世界大戦後多くの国は戦費の拡大でインフレが重要な政策課題になりました。とくにドイツはひどかったことは君もよく知っていると思います。政府の財政拡大は大きなインフレの元になります。したがって放漫財政に歯止めをかけ通貨の乱造を避ける、そのために金を貨幣とすることによって財政、金融の規律を確保しようとすることが狙いです。イギリスは通貨価値の安定をめざして、しかも当時のイギリスの経済の実力よりも遥かに高い旧平価(1ポンド=4.86ドル)で金本位制に復帰したのです。日本も実力以上の旧平価で復帰しました。そのために厳しいデフレ政策を実施し、国民の反感をかったのです。

当時の人たちが考えた金に対する絶対的信頼などありえないのです。金平価は各国が自由に決定できますが、あくまでも約束事であり、その約束が破られない保証は全くないのです。事実1930年代初めにヨーロッパ経済が不安定になり、イングランド銀行から預金が流出し、ポンドよりも金の方が安全となり、金兌換が増加すると、イングランド銀行は金平価を守るために金利を引き上げざるをえませんでした。しかし、いったんポンドの価値に疑心暗鬼になるとポンド放出、金獲得の投機が拡大し金本位制を維持できなくなり、最終的に金本位制の放棄となるのです。実はアメリカも大量の金流出に悩まされ、不況の最中に金融を引き締めそれがさらに経済を悪化させることになったのです。

このように、ストロングやノーマンがその復帰に必死に尽力した、国際金本位制が実は世界デフレの原動力になってしまったことは誠に皮肉だね。

通貨の価値を守ることは中央銀行にとっていつの時代にあっても大きな使命です。しかし、金本位制にすれば守れるということではないのです。現在のように通貨と金が全く関係なくなった変動相場制の時代にあっても政府がしっかりと財政規律を守っていればそのような心配はないし、反対に政府に財政規律が欠如すれば、通貨価値は不安定になり、経済が混乱することは十分あり得るのです(確かにその意味では今の日本は少し心配だね)。ただ、今日でも金本位制に未練を残す政治家、学者は少なからずいます。黄金の不思議な輝きに魅せられる人はいつの時代にもいるものです。

これで今回は良いですか、引き続き元気に頑張ってください。信楽の子供はイタズラを通して小さい頃から粘土に親しみますから、粘土細工がとても上手です。私もそうでした。ではまた、質問はいくらでも「エーヨ」。

2019年9月5日

--------- 先生、回答有難うございました。この夏休み中、暑かったですが、実家に帰り大恐慌関係について勉強しました。先生の著書も読みました。固定為替が金融危機を起こしやすいということが理解できました。金本位制はまさに固定為替ですね。でもまだ金本位制の理解が不十分ですので再度教えていただけません。

---------- 質問有難う。今年の夏も暑かったね。しかし君も元気そうで何よりです。君の実家は確か信州だったね。私も大学院の学生だった頃、夏休みは塾のバイトでためたお金で信州の学生村、高遠にほぼ毎夏行っていました。

さて、金本位制と大恐慌の関係についてもう少し詳しく説明してほしい、というのが質問の趣旨だと思います。金本位制とは簡単に言えば金が貨幣ということです。大恐慌は当時多くの国が金本位制であったゆえに生じたと考えます。金の価格をその国の通貨で決めれば、各国間の通貨比率、すなわち為替レートは自然に決まります。たとえば、日本で金1gを2円、アメリカで金1gを1ドルと決めれば、1ドル=2円になります。これは金の価格を変えない限りつねに成立しますから、金本位制の下では為替レートは固定相場になります。この金本位制下での固定為替レ-トがマイナスの需要ショックを世界に拡散したと主張するのがテミンやアイケングリーンといった人たちです。彼らはフリードマンたちとは違って、アメリカの連銀の誤った政策がアメリカを不況に追い込み、それが世界中に拡散したという考えに反対します。金本位制がアメリカをあのような誤ったと思われる政策を必然的に導いたというのです。まず、テミンにしたがって、金本位制の定義からは始めましょう。

① 各国間、個人間の金の自由な移動が認められる。

② 国の通貨価値は金価格で固定される。

③ 国際間の貸付、調整をおこなうIMFのような国際機関は存在しない。

④ 国際収支の赤字国と黒字国の調整は通貨切り下げではなく、デフレによってなされる。これは、ヒュームという学者が昔に示した、「物価-正価フロ-メカニズム」です。赤字国の調整メカニズムは、通貨切下げ(devaluation)でなく、デフレです。すなわち、為替レ-トを変化させるのではなく、国内価格を変化させることによる調整です。

⑤ しかしここに、国際収支の赤字国と黒字国には非対称性が存在します。

つまり、赤字国は金を輸出しなければならない、他方黒字国は金を輸入できる。赤字が持続する国では金(または外国為替)が流出し、その国はもはや通貨の価値が維持できなくなる。そのような状況に陥れば海外からの貸付も止まり、戦間期の初めに生じたようなハイパーインフレが生じることになる。これに対して、黒字を続ける国はほとんどペナルティを受けないーもし追加的金準備が貨幣供給量を増やすことになれば、若干インフレが生じるぐらいである。

このように定義された金本位制の下で大恐慌はつぎのようにして始まったと考えられます。まず、その最初の切っ掛けは第一次世界大戦です。もっと広く言えば、そのショックはチャ-チルが「第二次30年戦争」と呼んだヨーロッパ各国間の対立です。その戦争により貿易相手国は変わりました。第一次大戦後、英国は落ち目、米国は金持ちさんに。つまり英国はもっている資産を売り払い、米国は英国やフランスに金貸しをするまでになりました。国家間の資本力が完全に変わったのです。そして、それに伴いそれまでの英国中心の国際間協力のネットワ-クが破壊されたのです。後に大恐慌に発展する景気下降はまず1920年代末の米国とドイツの引き締め政策から始まりました。1920年代には米国に金がドンドン流れ込むばかりで、米国から金は全く流出しなかったのです。これでは世界中の金がアメリカに集中し、他国では金が減るばかりです。残念なことにこの制度の下では米国は貯めこんだ金を他国に還流させる義務は全くなかったのです。つまり、金本位制の非対称性ゆえに米国にはなんの制約も課されなかった。その非対称性が米国のとる政策を決め、その政策が他国に影響することになったのです。

連銀は1928年初めに引き締め政策をとりました。それはNYの株式市場における投機を抑制するためであり、また先の金融緩和によって生じた金の流出を止めるためでもありました。先の金融緩和というのは、前回説明したように英国が金本位制を維持できるように、援助する目的でなされたものです。連銀は公定歩合を下げることにより、投資家がアメリカの資産購入から英国の資産購入にスイッチさせるために実施された。それはポンド需要を増やし、ポンドの価値を高めるためでした。

金本位制の下では金の流出は政策変更の重要なポイントになります。たとえ、その流失が米国のこれまでの大量に蓄積され金準備に比べて僅かな流失であったとしてもです。1928-29年の連銀の重要な目標は株式市場の過熱を冷やすことであり、景気を抑制することではありませんでした。当時の株式熱は私の著書の中でも説明していた通り大変なものでした。「隣のご主人は株で大儲けしたというのに、あんたは何さ、さっさと株を買いに行ってきな」というような夫婦の会話が交わされるような状況でした。しかし、連銀の引き締め政策は株式の過熱を抑えることはできませんでしたが、それは貨幣量の増加率を下げ、物価を引下げる方向に働きました。その引き締めは貨幣量の減少から推測されるよりも一層厳しかった。なぜなら、株式市場の取引のために必要な貨幣需要が増加し、他の経済活動に必要な貨幣ストックをそれだけ減少させたからです。貨幣量が100とします。そのうち60が株式取引きに用いられれば残りの40しか日常の経済取引きに用いることはできません。株式取引が活発になればなるほど、経済活動に必要な貨幣量は減っていきます。

つぎに当時のドイツ経済について説明します。ドイツは1920年代当時、資本輸入に大きく依存していました。それは戦後の賠償金支払いのために必要であったからです。それは、「移転問題、transfer problem」を解決するのにも絶対必要なものでした。しかし、ドイツはそれほど殊勝ではありませんでした。ドイツはさまざまな経済的、政治的手段を使って賠償金支払いの引き延ばし作戦にでました。そして最終的には免除ということで、引延ばし作戦に成功します。それで、流入した資本はドイツ経済が利用できる資源(resource)の純増となりました。資本流入はグロスで1919-31年にかけてドイツの国民経済の5%で、純増分は2%以上となりました。しかし、ライヒスバンク(ドイツの中央銀行)はこの資本流入は不健全であるとして、それを抑えようとしました。それで、1920年代末にはドイツ市場で利用可能な信用量は急激に減少したのです。

これに対して、英国は米国、ドイツとは対照的にデフレ政策に苦しんでいました。それは金本位制のためです。英国は1925年に戦前の平価で金本位制を再開しましたが、その平価を維持するために、国内経済を抑制せざるを得なかったのです。英国は戦前のように海外投資によって所得を得ることができなくなったので、需要が高まったとき、輸入に対して支払いが出来なくなりました。それで、イングランド銀行はバンクレ-ト(公定歩合)を引上げて短期資本を引き付けて金準備の維持に努めねばならなかったのです。総裁ノ-マンは金利引き上げのインパクトは実施には心理的効果の方が大きいと考え、実体経済に及ぼす効果は小さいと見ていました。しかし、彼のこの予想は間違っていたのです。前回にも説明しましたが、この金利引き上げは失業を増やし、1926年にはゼネストにまでいたったのです。金本位制維持を優先し、国内経済の安定を二の次にした結果です。

それゆえ、大恐慌はその出発点から金本位制の下で国際的に波及したのです。アメリカ、英国、ドイツの経済が収縮するにつれて、それは金本位制のメカニズムを通じて他国の経済を不況にしました。これらの国では不況により、輸入は減少しましたが、それは他方で輸出を減らすことにもなりました。さらに、1920年代末には金融引締めの下で各国は資本輸出を減らし、資本輸入を増やしました。世界の多くの国はこの固定相場の下で工業生産を大きく減らしましたが、物価も著しく低下しました。テミンは工業生産の減少は各国によって程度の差はあるが、物価の方はほぼ同じ率で低下していることを図で示しています。金本位制をとっている国はこの不況の影響を受けざるを得なかった。大恐慌の主要な伝達メカニズムは金本位制であり、したがって、金本位制の廃止が経済悪化を食い止める唯一の方法であったといえます。

金本位制からの離脱により経常収支と国内物価の関係は密接になりました。各国は通貨危機を悪化させることなく、金利を引下げたり、生産を拡大することができるようになりました。

単一国の切下げは、ある状況下では他国の経済を悪化させるが、統一的な切下げは世界中の金準備の価値を高め世界的な経済拡大を生じるのです。大きな経済資源と金準備を有する米国でさえも金本位制からの離脱は経済拡大のための必要条件でした。スペインは金本位制に復帰していなかったので大恐慌は生じなかったし、日本は1932年に大幅な切下げにより大恐慌を免れることができました。

その反対はフランスをはじめとする金ブロックの国です。1935-36年になるまで、不況に耐えざるを得なかった。大恐慌の影響がどれほど厳しかったかはどれほど長く金本位制に留まったかに依ります。テミンは金本位制は世界経済を混乱させた「ミダス王の手」である、とまで言います。

金融問題は結果的にラテンアメリカにまで拡散しました。アルゼンチンは1929年12月に金本位制を離脱しましたが、これにより厳しい不況の波から逃れることができました。ブラジルは英国とほぼ同時期に金本位制を廃止しました。スペインは金本位制を採用しなかったことで大恐慌の影響を免れた国として重要です。オ-ストリアのクレディット・アンスタルトの破綻と同時に、スペインの銀行でも取付が生じました。ごく少数の銀行が破綻しましたが、それは金融パニックと言うほどのものではありませんでした。スペイン中央銀行Bank of Spainは「最後の貸手機能」を発揮することができたのです。その理由は、①同行は大量の国債を保有しており、それを売却して現金化することができた。②同行は金本位性の制約を受けなかった。同行はペソの価値を守るために金利を引き上げざるを得なかったが、自由に貸出を増やすことができた。つまり、いわゆるバジェットの忠告を守ることができたのです。日本もほぼ類似の経験をしました。金本位制を短期間で廃止し、1929年の新内閣は世界的な物価下落に対応すべくデフレ政策を実施しました。この内閣はデフレの連鎖に気づく前に退陣し、新内閣は英国の金本位制離脱に追随して、1932年には円を40%切り下げました。貿易収支は好転し、日本の実質GDPはデフレ中にも減少せず、増加に転じたのです。鉱工業生産指数も上昇に転じ、銀行パニックは全く生じませんでした。

このように、金本位制を離脱した国は金融危機を免れることができたのです。しかし、金本位制であるにも関わらず大恐慌を経験していない国があるのです。それは何故か。この点について見ていきましょう。

イタリアとポ-ランドは金本位制であったが、実は金融危機を経験していないのです。クレディット・イタリア-ノはイタリアにおけるドイツ型のユニバ-サル銀行で2大銀行の一つでしたが、経済が悪化した1930年に破綻の危険に直面します。まず、持ち株会社により銀行の資産を引き取り銀行としての体面を保持します。しかし、この表面的偽装だけでは問題の解決にはならず、政府から大量の公的資金を受け取り、その見返りに持ち株会社と投資活動を停止しました。クレディット・イタリア-ノはこうしてユニバ-サル銀行から商業銀行に変換することにより破綻を免れたのです。

もう一つのドイツ型の銀行が1931年末に援助を求めた。類似の協定がBanca Commercialとの間で結ばれた。この銀行も大量の公的資金導入の見返りに短期金融のみを行う形態に変更しました。政府か積極的に金融システムの介入したことにより金融危機を避けることができたのです。

この種の政策が成功するには「秘密」が重要となります。秘密が守られたので、預金者はパニックにならず、引出しに走ることもなく、銀行から銀行へのパニックの連鎖を生じなかったし、リラが異常な売り圧力を受けることもなかったのです。政策決定はごく少数の人の手によってなされ、金融システム全体でどうしようということではなかった。この秘密行動はイタリアを支配していたファシスト政権であったからできたのだと思われます。投機にとって興味深い論点はこの秘密がこの種の制約された意思決定との関係でしばしば生じる利益誘導型の政策をもたらさなかったことです。

ポ-ランドにおいても、銀行危機の局面において類似の状況が生じました。そこでは、銀行危機の局面において秘密の協定はなかったが、問題銀行の国有化が緩やかに進められた。ポ-ランドの銀行政策に最初の試練が生じたのは農業危機の生じた1925年です。国家が問題銀行を国有化することで危機は乗り越えられた。1929年の経済悪化の始まりにもう一つの危機が生じました。世界の農業危機がポ-ランドにおける物価の下落を生み、農作物を担保にしていた貸出債権を不良債権にしました。そこで、政府が乗り出し国有化を行ったのです。1926年には民間銀行はポ-ランドの預金と投資の40%を占めていましたが、1934年までにはわずか20%になりました。ポ-ランドの政策は小さな秘密の金融グル-プによって実施されたのではない。それはイタリアのケ-スのように、大量の資金が少数の銀行に提供されたのではない。それは多数の銀行に対してなされた。それが効果を発揮できたのは政府が信用市場を完全に安定させるという強いメッセ-ジを発信したからです。

戦間期において政府が問題銀行を積極的にサポ-トした点はイタリア、ポ-ランドに共通しています。しかし、この全体的政策が実施された方法は両国においてほぼ正反対です。ただ、政府が介入した点では共通しています。これら両国に共通する政策はオーストリアやドイツの政策とは著しく異なります。オーストリアやドイツでは破綻銀行が他の銀行に吸収合併されるという方法がとられました。この方法が役立たなかったのは合併した銀行自身も経営に生き詰まっていたことです。イタリアとポ-ランドの銀行政策は巧みであり、大恐慌の最悪の事態を避けることができたが、しかし、両国はともに金本位制を採用しており、その結果、金本位制を離脱したスペインや日本と異なり、デフレを経験しています。

以上が大恐慌と金本位制の関係です。分かりましたか。そろそろ講義再開だね。夏休みは十分楽しめましたか。学生時代の夏休みは最高に楽しいものです。私のような年齢になると本当にそう思います。高遠でお世話になった家のご夫婦、トマトをもいでくれたお婆さん、食堂のべらんめ口調の元気なおじさん、川沿いの桜並木、とても懐かしく思い出されます。では、後半も頑張って。

2019年7月18日

--------- 先生、「バブルと金融政策」の講義面白く聞いています。とくに1927年の4ヵ国会談と1985年のプラザ会議は共にその後バブルを生じ、大きな不況を引き起したという点で非常に類似している、過度の金融緩和がバブルの十分条件という説明に納得しています。ただ、アメリカが金本位制のル-ルを破ったことが、イギリスを苦境に追い込み、1927年の会議に繋がったという説明は簡単で分かりやすいですが、本当はもっといろいろあったのでしょうね。歴史の裏話が。

----------- 講義に対するコメント有難う。27年の会談をもう少し詳しく説明してほしい、とのことですね。確かにこの点は重要ですが、焦点をボケさせないことと、時間の制約で割愛しました。この辺の事情はBarry Eichengreen, Golden Fetter,に詳しく説明されています。すこし経済史の話になりますが、日本語訳が出ていないので、以下にかいつまんで説明します。まず、アメリカのニュ-ヨ-ク連銀総裁ベンジャミン・ストロングとイングランド銀行総裁モンタグ・ノ-マンの関係から話は始まります。ストロングとは講義でも説明しました、フリ-ドマンが「もし彼が大恐慌中になお存命であれば、世界大恐慌は起きなかった」とまで述べたあの人物です。2人の関係については、Lester Chandler, Benjyamin Strong, に詳しく説明されていますので、この本に従って説明します。2人が初めて出会ったのは1916年にストロングがロンドンを訪れた時です。初めて会ったのに2人はすっかり意気投合し、その後毎年会うようになった。とくに夏の長期休暇を南フランスで過ごすことが多く、政治、経済、金融に関するさまざまな話題について語り合ったようです。ノ-マンはストロングの生まれる1年前の1871年に生まれている。2人はほぼ同じ年齢です。ノーマンの家系は典型的なイギリスのエリ-ト階層であり、祖父も父も銀行家であり、母方の家系も銀行家、つまり銀行の経営者です。そうした、エリ-ト筋の血を引くノ-マンがイングランド銀行の取締役、1918年には副総裁、そして翌年には総裁に上り詰めるのはある意味自然であったかもしれません。彼は若い時分から旅行が好きで、とくに新興国アメリカの魅力に魅せられ東から西と隅々まで旅しました。そこで、アメリカの経済や金融について深い知識を持つようになったと思われます。

彼らには共通点が多く見られます。共に独身で、生涯を仕事に捧げたこと、金融センタ-で長きにわたり責任ある地位につき金融の実態に精通していたこと、自国の利益を最優先する愛国者でもあったこと、金本位制度が最良の金融システムであると考えていたことなどです。両者とも戦争を体験しており、政府の中央銀行に対する圧力はいかに強く、インフレバイアスがかることも承知しており、中央銀行の政府からの独立がいかに重要であるかを身に染みて感じていました。したがって、金融政策は政治的問題を避け、経済の現実を直視し、その上で健全なプランの下に実施されるべき、と考えていました。

さて、これを前提に第一次世界大戦後の金融システムについて考えます。当時の主たる国際金融システムの問題は戦時中一旦停止されていた金本位制にいかにして戻るかでした。金本位制の利点は貿易赤字の国も貿易黒字の国も金の移動によって物価が変化し、均衡に戻るということです。講義ではつぎのように説明しました。戦後のアメリカは戦災の影響を受けず新たな新興国として経済力の発展はめざましく、輸出も大きく伸びました。これに対してイギリスは主産業の停滞が著しく輸出は伸びず、経常収支の赤字は増加する一方でした。金本位制のル-ルに従えば赤字国は金の減少、貨幣の減少、物価の下落、輸出の増加、輸入の増加、一方黒字国は金の増加、貨幣量の増加、物価の上昇、輸出減少、輸入増加となり経常収支の黒字は減少します。これが金本位制の基本的メカニズムです。それが、戦後うまく機能せずに一方的に金の流出がイギリスからアメリカに向かいました。その理由はアメリカが金の増加に対応して貨幣量を増加させないという「不胎化政策」を実施したからです。その是正を求めて1927年に4ヵ国の中央銀行家がアメリカに集合したというのが27年のロングアイランド会談です。ここまでは講義で説明しましたね。

ここに金本位制度そのものに欠陥があったのです。赤字国は金流出によって、必然的に貨幣供給量を削減するという圧力に晒されます。これに対して黒字国は国内の輸出業者が得た金をその国の通貨に変換することにより生じる貨幣供給の増加分を不胎化政策により、つまり債券を市場から買取ることによって消し去ることができ、このことに対していかなる制度的罰則を課せられることもないのです。このように、金本位制は黒字国と赤字国の間に非対称性の問題が生じるのです。金が増加すれば、貨幣量を増加させる、金が減少すれば貨幣量を減少させる、というル-ルが守られてはじめて金本位制は機能するのですが、この非対称性ゆえにアメリカがこのル-ルを破ったのです。

しかしながら、アイケングリ-ンによれば、このアメリカの例のように金の増加を不胎化し、貨幣供給量を増加させなかった国は多く、素直に金本位制のル-ルに従った国は1/3にしかすぎず、戦間期のもっとも金本位制が上手く機能したと言われる時期においてはこの数値はさらに少なくなり、金の増加に対して不胎化しなかった国は1928年で21%、29年で20%、30年で35%、31年で19%にもなるという調査結果を示しています。

イギリスの凋落がこの過程で重要な問題になります。戦前、イングランド銀行は国際金融の頂点に位置しており、イングランド銀行が金利を変更すれば他国の中央銀行もそれに倣うというのが常でした。また、他国が金利変更すればそれに応じて上手く対応するというイングランド銀行を中心とする国際協調が成立していたのです。

この安定した国際協調の関係が戦後おかしくなり出したのです。戦後英国経済は傾斜の一途をたどり、1926年の炭鉱ストにより英国の輸出は急激に悪化しました。ロンドンが産業不安に陥ると短期資本の流入もなくなり、資本勘定は悪化しました。通貨不安によりポンド預金に対する不安は広がり、イングランド銀行からの預金引出しが続き、ポンドに対する信頼は急速に失われていったのです。ドイツは1926年後半にはロンドンから600万ポンドの預金を引出しました。ドイツでも金の流出が生じていたので、ライヒスバンクは金利を上昇させました。その結果、高金利に魅かれた資金がドイツに流れ、この方面からも、イギリスの国際収支が悪化したのです。

フランスについてもフランの平価切上げが予想されたことにより、多くの資金がロンドンからフランスに流れたのですが、ロンドンから資金流出が続く事に対してフランスは冷淡でした。当時のポンドを中心とする金為替本位制はヨーロッパの多くの国をポンド中心の通貨圏に置き、それらの国をイギリスの勢力下におくというイギリスの野望であり、それはフランスを犠牲にしてまで実行しようとしている、それがフランスの理解でした。ポンドを準備通貨として保有する国が増加すれば、イギリスは準備通貨供給国となり、金本位制の規律は当てはまらず、自由な貸付が可能になる。そこで、1927年春ごろからフランスは為替準備として保有しているポンドを金に交換することを促進したのです。

5月に新総裁となったモロ-はイングランド銀行に対して3000万ポンドを金に換えるよう求めました。金の流出に悩むイギリスは金利を上げて資金流出を抑えるという政策対応を迫られることになりました。金利上昇が弱体化しているイギリス経済をさらに悪化させることをモロ-は百も承知でした。イギリス経済が悪化し、ポンド危機が起きればその影響はフランスに及ぶことも承知していたのに、そこまでしてイギリスを追い込みたいというフランスの執念は恐ろしいですね。しかし、このようなフランスの仕打ちに対してイギリスも黙ってはいられません。イギリスは戦時中、フランス政府に対して6000万ドルを戦時債として貸付けているのです。イギリス大蔵省はその債務の返済を強く求めることによってフランス銀行の容赦のない金変換要求に対応しました。

この脅しによってフランス銀行は3000ポンドの金兌換要求を6ヵ月間延期することにしました。モロ-はストロングにイギリスはこのような不当な要求をしてきたと訴えました。このイギリスとフランスの喧嘩を心配したストロングはまずアメリカの保有している1200万ポンドの金をポンドと交換し、その金をフランスに渡す(金交換要求に応じる)ようにしました。このように金本位制の存続が危ぶまれる状況の中で、1927年7月にアメリカのロングアイランドに英、仏、独、米の4ヵ国の中央銀行総裁が集まったのです。この会談はプラザ会議のように一堂に会して行われたのではなく、ストロングを中心に互いに個別に話し合いがなされたようです。その結果、最終的にはイギリスは国内信用を少し引締める、アメリカは割引率を低下させ、8000万ドルの買い操作を実施する、フランスはポンドの金兌換を延期する、ドイツもポンドを苦境に追い込むようなポンド売却を当面自重することになりました。この決定によりイギリスは大いに安堵しました。アメリカ、イギリス、フランス、ドイツはイギリスの赤字、他国の黒字を下げるために協調したのです。

しかし、この政策決定はアメリカの犠牲が他国に比べて大きすぎました。当時アメリカ経済自体は循環的には少し下降気味にあったとは言え、ウオ-ル街では過熱の兆候がみられました。そのような状況下でストロングは他の連銀を説得しなければなりません。この当時ニューヨ-ク連銀がアメリカの連銀システムを引っ張る立場にあり、地区連銀を統率するべき理事局の役割は非常に小さかったのです。したがって、ニュ-ヨ-ク連銀総裁ストロングの力は相当大きかったと言えます。

結果的にアメリカの株価はこの緩和を契機に高騰します。それにより理事局のアドロフ・ミラ-はこのアメリカの金融緩和を連銀75年の歴史上最悪の政策ミスであると強く糾弾します。ミラ-は経済学者であり、理事局の有力なメンバ-でした。彼はいつも理事局がないがしろにされ、ストロングの主導で連銀システムが運用されるのをいつも苦々しく思っていました。それでミラ-とストロングはこれまでもことごとく対立しており、そのたびにミラ-が押さえつけられていました。しかしこの時とばかりとミラ-はストロング批判の烽火を上げたのです。

ストロングもこのスタ-リング危機を契機にこのような金本位制(実質は金為替本位制)はメリットよりもディメリットの方が大きいと感ずるようになりました。金為替本位制の下では準備通貨が外国預金の密接なネットワ-クで繋がっており、一旦危機が発生すると連鎖的に各国に伝播するという危うさを有する。そこで、ストロングは金為替本位制ではなく昔の純粋な金本位制に復帰すべきであると考えるようになりました。そうすれば、少しの混乱で外貨預金を引き出し準備通貨供給国を通貨危機に追いやることも回避できる。ただ、世界全体で金の不足が生じる危険があるが、各中央銀行が法定の金のカバ-率を下げればこの不足は回避できる。

そこで、ストロングは1927年半ばより金為替本位制を廃止し、国際協調が必要でない伝統的な金本位制に復帰することを各国に呼び掛けたのです。アメリカは当時金を大量に保有しており、金本位制への復帰は全く問題がありませんでした。フランスも大量の金を保有しており、金為替本位でポンドの地位を高め、国際的影響力を強めようとするイギリスの野望を砕くことができ賛成でした。ドイツもライヒスバンクはマルクに対する上方圧力を抑えるために外国通貨を購入するよりも通貨が金の輸入点まで上昇することを認め、金塊の輸入をすることにした。

かくして、フランスとドイツは外国為替準備を減らしていきましたが、全体としては外国為替にたいする依存度は強まっていきました。欧州24ヵ国の保有する外国為替は1927年末には50億ドルを少し超す程度で1928年末には60億ドルに達した。全準備に占める外国為替の保有の保有比率は不変のままであった。このような状況の中で各国は国際協調から目をそらせてしまったのです。ここから、大恐慌は始まるのです。今回はストロングとノ-マンの友情、フランスとイギリスは犬猿の仲であったこと、フランスの金への飽くなき執着という裏話をしました。今月末の試験は頑張ってください。金融危機の話だけでなく、金融政策の伝統的手法と最近の非伝統的金融政策の比較といった基本的なことも良く復習しておくように。

2019年2月26日

---------- 先生、早速に質問に答えて下さって有難うございました。物価が下がることの恐ろしさがよく分かりました。母は今でも値上がり、値上がりと毎日ぶつぶつ言っていますし、父親はアベノミクスなんて全くダメだと言って私の意見を聞いてくれませんが、私は先生のいう事の方が正しいと思います。アベノミクスを支持します。それから、先生の言う労働生産性の低さはサ-ビス過剰にあるというのにも賛成です。今の職場でもお客さんの要求が強いのにはウンザリしています。愛想笑いをしなければいけないし、賞味期限順に並べている商品をわざと後ろから取っていくお客も多いので、いつも並べ替えをしなければなりません。閉店時間が過ぎてもいつまでも店内にいるお客さん、こちらの帰宅時間が遅くなります。消費者は又生産者であることを認識しないといけないと思います。

また、新しい大学も見たいし先生にも会いたいし、暖かくなったら行きます。

---------- M君、返事有難う。理解してくれたようで嬉しいです。デフレの怖さについてもう一点追加しておくと、デフレは為替レ-トを円高に導くということです。国際金融論で道和先生から習ったと思いますが、物価の高い国ではその通貨は安くなり、物価の低い国の通貨は高くなります。よく例に出される、マクドナルドのハンバ-ガ-の価格で説明しましょう。日本のハンバ-ガ-が200円で、アメリカでは2ドルだったとします。為替レ-トは2ドル=200円、つまり1ドル=100円が長期的に成立する望ましい為替レ-トです。そこで、今日本がデフレでハンバ-ガ-が100円になったとします。すると長期的に成立する為替レ-トは2ドル=100円となり、1ドル=50円です。物価が半分になったことにより、円は2倍の円高になります。したがって、日本がデフレになる、物価が下がると投資家が予想すれば、円高予想の観点から円買い、ドル売りが生じ、実際に円は上昇していきます。2000年代から円が上昇し、2011年の震災後に円が70円台にまで上昇したのは、アメリカに比べて日本の金融が相対的に引締め気味であった事に加えて、デフレ予想が強かったからだと考えられます。円高が日本経済に大きなマイナスの影響を与えることは君も知っての通りです。

生産性の低さの問題は君自身が体験している通りです。正月に店を開けるなどは昔では考えられないことです。正月に家族が揃ってお祝いできないなどは大変不幸なことです。しかし、今後ますます人手不足が深刻化すれば、このような慣習はなくなり、生産性上昇につながって行くものと思います。

毎日仕事に追われて大変な中、ゼミのことを思い出して質問してくれたことはとても嬉しいです。ぜひまた会いましょう。

2019年2月8日

---------- 卒業生のMです。先生が素晴らしい図書館だというので、先週の日曜日立命館の図書館を見に行ってきました。確かに素晴しいですね。それからキャンパスも歩きました。実は僕は立命を受験して落ちたのです。ここに合格していればもっと良い人生を歩めていた鴨。1階にあるタリ-ズでコ-ヒを飲んで帰ってきました。先生に質問です。① 先生のいうようにアベノミクスというのは本当に良い政策なのですか。② 物価が上がることは本当に良いことなのですか。③ 2%を目標にしていると言っていますが、どうして2%なのですか。

---------- M君、久しぶり。立命館の図書館を見に行ってきたとか。そう言えば君の家は金閣寺の近くだったね。あの図書館は亀岡にあるニチコンの創業者が私財45億円を投じて建設されたものです。とくにあの吹き抜けは素晴らしいです。図書館はどうしても暗く、陰鬱な気持ちになりがちです。あの開放感、それに比叡山、大文字山、の東山が一望できるのも素晴らしいです。

さて、アベノミクスについての君の質問ですが、ゼミではこの問題については何度もみんなと議論し説明しましたので繰り返しになります。①2000年の就職氷河期を覚えていますか。学園大だけではなく、ほとんどの大学で学生の就職が極めて困難になりました。失業率が急増し、自殺者も3万人を超えました。なのに政府、日銀の対応は無策でした。政府は競争原理の導入が必要だとか、自己責任だとか言って助けを求める企業、銀行に救済の手を差し伸べませんでした。日銀もゼロ金利を解除したり、「円高は国力の反映であり良いこと」など的外れの政策を実施しました。その後も世論の声に押されて少しずつ変化したものの基本的には大きな変化はありませんでした。海外の景気回復に伴い順調に回復軌道に乗ったかに見えた日本経済も政策の根本が変わっていなかったので、2008年のリーマンショック後の景気悪化は君も学んだとおり悲惨なものでした。そこに2012年12月に登場した安倍内閣です。翌年3月よりは本格的な金融緩和がはじまりました。その基本はまず物価が下がるデフレを止めるということでした。それが、君の2番目の質問です。

② 2000年ごろからずっと物価は下がり続けています。物価が下がって何が悪いのか。まず、借金をしている人には物価の低下は大きな負担になります。反対のインフレの場合を考えると分かりやすいでしょう。昔は百万長者と言いました。今では百万円もっていても長者と言いませんよね。私の若いころは下手に貯金するよりは借金して早く家を建てなさい、とアドバイスされたものでした。負債に苦しむ企業や住宅債務に悩む個人にとってデフレは大きな負担増加をもたらしました。また、物価の低下を見越して、住宅、自動車の購入を先延ばしする人も増えました。売れなくなると企業は販売数を減らします。そうすれば必要な労働者も減ります。リストラの増加です。当然賃金も下がります。正規社員よりも非正規社員を増やします。労働者はまた消費者でもあります。賃金の低下は所得の低下となり、消費が一層落込みます。消費者は価格の安い品を求めます。企業は価格競争に勝つために、コスト削減をして製品販売の増加に努力します。価格の低下は製品の劣化につながります。添加物、化学薬品も多数用いられます。環境問題に注意が払われることもなくなります。安かろう、悪かろうの商品を消費者は購入するようになるのです。これが、デフレの恐ろしいところです。

ともかくも2013年のアベノミクス開始以降、消費増税という逆風もあり、まだ2%の目標が達成されていないものの何とかデフレは解消されたというところです。では目標の2%になぜ拘るかという3番目の質問です。

③ それは他の先進諸国がインフレ目標を2%においているからです。もし、日本だけが1%であれば十分として、目標を1%にすれば、日本は今後も物価が下がると予想されて、円は上昇します。なぜなら物価の下がる国は輸出が増え、輸入が減るからです。黒字が増えるという事は国内では円に比べてドルが相対的に増加するからです。そして単純計算で1%の円高が進めということです。それにのり代という問題があります。もし、1%を目標にしており、不況が生じた時日銀が金利を1%さげたとします。その時の実質金利は0%で下げ止まってしまいます。2%のインフレ率であれば、実質金利はマイナス1%の低下になります。カネを借りれば儲かるという状況になり、企業の投資、家計の住宅購入を促進します。このような事情から2%を目標にしているのです。

以上で良いですか。このままアベノミクスによって景気回復が順調に進めば、雇用現場も大いに改善されると思います。失業者が多いと、労働者の立場はどうしても弱くなります。しかし、景気回復の中少子化の下で労働者不足が深刻になれば、過労死という悲劇がなくなるのではと思います。働き方改革が企業側からも言われるようになりましたが、それは労働者の待遇を改善しないと人が集まらないからです。本学の理事長も以前は「早めし、早糞」の人材しか採用しないと言っていましたが、最近ではそれはもう昔の話と言っておられます。そうしないと人材が集まらない時代になったということでしょう。これもアベノミクスの成果です。本学の尾崎タイヨ先生はいつも人道的立場からアベノミクスほど悪い政策はないと言っておられますが、アベノミクスにより今後の成長がさらに進めば、尾崎先生の心配される非正規労働者の増加、社会保障費の削減はなくなるものと思っています。

立命館に未練がありますか。それを言われると私も辛いです。しかし、卒業の時にも言ったように人生は社会に出てからが勝負です。本学の理事長がそのお手本です。頑張ってください。そして、また質問をください。

2019年1月25日

---------- 先生、明けましておめでとうございます。お久しぶりです。卒業生のTです。最近英語の質問があり、躊躇していました。萬平さん、いよいよラ-メンにチャレンジですね。それにしても銀行というのは酷いです。萬平さんはやっぱり物作りの人です。この正月休み久しぶりに本屋に行きました。それで、岩田規久男『日銀日記』、少し高かったですが、思い切って買いました。ゼミで勉強した『デフレの経済学』の著者で、大学時代を懐かしく思い出しながら、読みました。とくに面白かったのは、第4章の民主党員との国会論戦です。2%というインフレ目標が達成できないことに、いろいろな角度から岩田氏を攻撃してきます。それに対して国会では冷静に対応しながらも、自宅に帰ってから、あのバカ、アホ、と罵って自分を慰めている所です。岩田先生というのはかなり過激な人で少しビックリしました。

---------- 朝ドラフアンのT君、久しぶり、おめでとうございます。岩田規久男『日銀日記』を読んだとか。卒業しても勉強を忘れない君は本当に偉いです。私も発売と同時に買って読みました。政策現場がわかり、あまりにも面白かったので、一気に読みました。4章は確かに面白いね。大学で学生に教えるのと実際に政策に応用するのとでは大いに異なります。後者では国民の生活がかっているからです。自分の説明が十分理解してもらえず、苛立ちを覚えておられるのも良く分かります。

ゼミの時間によく勉強したように、物価が下がるデフレは経済を悪化させることを基本原理にして今のアベノミクスの金融政策が実施されています。その理論的根拠はフリ-ドマンのマネタリスト政策ですが、貨幣量が増加すれば物価が上昇するというものではなく、この質問コ-ナでも何度も説明しましたが、期待に変化を与えて経済を動かそうというものです。レジュ-ムチェンジという言葉で良く説明されます。これから政策の枠組みが大きく変化すると国民が認識することによる、期待の変化です。

その意味からすると今年10月に予定されている消費税の8%から10%の引き上げは大変心配です。これによって今までアベノミスの金融政策によって培われてきた、前向きの期待形成が一気に萎むことが大変心配です。事実前回の8%増税はアベノミクスの勢いを一時大きく削ぎました。確かに急速に膨らむ財政赤字は大いに心配です。しかし、景気が悪化して財政収入が落ち込むことはもっと心配です。少子高齢化の下で進展するさまざまな経済障壁を取り除く大胆な政策も必要です。定年延長による年金給付の繰り下げ、健康促進対策などによる急増する社会保障費の抑制、働き方改革による生産性の上昇など、さまざまな要因が考えられます。

この本からは君の言うように岩田氏というのは過激な人と思うかもしれませんが、私はこれまでこの著者の多くの本を読みましたが、きわめて冷静に分析される非常に優秀な経済学者として尊敬しています。この本にも書かれているように、同僚の突然の不幸に非常に心を痛めておられる人情深い人だという印象も受けました。

英語の質問は私が教えている留学生からのもので、気にしないでください。日本語でどのようなことでも良いので、質問、意見をください。君たちからの連絡が一番の楽しみです。

2018年8月20日

Aug.20, 2018

--------- Dear sensei,

First of all, thank you very much for sharing your

thoughts on the recent currency crisis in Turkey. Here is a few additional

thoughts from my side,

1. Central Bank's Point of View: As the Turkish Lira is

depreciating day by day, the central bank has no option without coming forward

to face the situation. Though, the president is acting like not understanding

the situation accordingly. Actually, the central bank of Turkey has been trying

to tackle the situation over last eight months through reducing/selling the

amount of US treasury bonds holding. At present, Turkey has 28.8 Billion dollar

investment in US treasury that was 50% more just eight months ago. So, Turkey

has already lost the status of a major US debt holding country (the country

that holds more than US$30 billion in US treasury bonds). For example, Japan

has around $1trillion investment in US treasury bonds. However, Turkey's

central bank's decision regarding interest rate and holding of USD are very

important but not sufficient enough to tackle the real situation.

2. Political Point of view: As you mentioned,

it's not just a monetary policy issues anymore. President Erdo?an

insisted that the Turkish economy was fundamentally sound and attacked the US

president for imposing sanctions and doubling tariffs on Turkey's steel and

aluminum imports. US is always expert in taking the favor of the situation. So,

Turkey must solve the situation through the political negotiation also. Until,

the reserve currency is USD, it's almost impossible to argue with them. We need

to remember, Turkish economy was growing more than 7% even in the first three

months of this year. So, even your economic condition is good, you will not be

able to keep it unless you are against the US's interests/policies.

Final Comment:

Lastly, I agree with you that this crisis could be

worse like Asian crisis as it would create a domino effect on other economy.

According to a report on The Guardian (13.08.2018), Argentina’s central bank

raised its key interest rate by five percentage points to 45% after a fall in

the peso and the South African rand was also hit in a day of turbulence that

saw the lira fall 8% against the -dollar. Considering all these actions taken

by other countries, the actions from both Turkey's central bank(reducing the

current account deficit) and government(market friendly economic policy to

regain the confidence, relations with US) are equally necessary to tackle the

situation successfully.

---------- Thank you Hasan

for your additional information on the Turkey's problem.

The current problem seems to be a little bit different

from the bubble -bust cycle we have learned in the spirit of Friedman-Schwartz

at class, because of the political matter, as you admit.

Please continue your study. Let’s discuss more in Sept.

Anyway thank you again for your early response.

2018年8月14日

Aug.14,

2018

---------- Hi Sensei, I’m a

graduate student from South Africa.

Hope

all is well! I wanted to see what your thoughts where on the situation in

Turkey?

It

seems like a currency crisis, but I’m not sure if it is brought on by financial

deregulation, but rather geopolitical issues. What are your thoughts?

---------- Thank you for a

question mail, Thabo.

It

surely remind us of reoccurrence of Asian crisis in 1977 you reported at my

class. Turkey’s currency lira rapidly declines in value against the dollar, 40

percent declined、which is intensifying the fly out of money from other

emerging countries. The currency of your country South Africa also rapidly

depreciates in value against the dollar.

The rapid

decline will cause the serious damage on the firms in Turkey, because they

borrow lots of money from banks in dollar or euro. The domestic banks do not

have enough money to make a loan, because of the shortage of savings in Turkey.

They financed the lending by borrowing from foreign countries. The financial

liberalization made Turkey to lend money easily from foreign countries. The

firms will have to repay for the money not in lira, but in the appreciated

dollar. It has the possibility of mounting the nonperforming loans.

If

it actually happens, it will cause the serious damage not only in domestic

banks but foreign banks, especially Spanish banks and French banks which has

reportedly prompted the loan to Turkey. That is why I am afraid of the repeat

of Asian crisis. US advise to raise interest rate to oppress the inflation and

to stabilize the exchange market. However President Erdogan gives the central

banks the strong pressure not to raise interest rate. He is afraid the rise of

interest rate will have a negative effect on the domestic economy. He

repeatedly insists the present turmoil is caused by Trump’s unreasonable

pressure to Turkey.

We

already learn the several lessons from the Asian crisis.

First

Turkey has to pay much more attention to the current account. The structure

reform will be needed to revitalize the domestic economy to boost the domestic

savings.

Second

IMF and neighboring countries including Japan should promptly cooperate to

provide the liquidity to Turkey just in case. Japan is also now affected by

yen’s increasing in value due to the uncertainty in exchange market. World

money rushes for safe money like Yen.

However

the most important is to improve the relation between two countries through the

dialogue between Erdogan and Trump, I think.

It

is very hot this summer here in Japan. Now you are busy to prepare for the

thesis for MA degree. But pay attention to your health. I welcome your

questions anytime.

2018年7月21日

---------- 先生、金融政策論の講義有難うございました。最初はあまり関心がなかったのですが、出席するうちに少しずつ面白くなってきました。内容はバブル、バブル崩壊、金融危機の連鎖は繰り返し起きるということで、金融政策の役割は大きいというものでした。とくに金融危機が起きた場合には積極大胆な金融緩和は必要ということでした。先生はフリ-ドマンを大変尊敬しているように思いました。

とくに、大恐慌の講義では、ベンジャミン・ストロングが亡くなり、それによって指導者を失った連銀の金融政策が混乱したことを上げ、フリ-ドマンの「もし、あの時にストロングが生きていれば、襲ってくる不況の波に積極的に対応したであろう、したがって大恐慌も起きなかった」と言う説明、さらに元連銀議長ベン・バ-ナンキのフリ-ドマン90歳の誕生日の祝辞「あなた方は間違っていない、あの大恐慌を起こしたのは私たち連銀の責任です。もう2度とあのような失敗は繰り返しません」を強調しました。先生はこのことは、現在のアベノミクス、日銀の金融政策QQEに生かされていると説明されました。

実は私はマクロ経済学の講義でフリ-ドマンの自然失業率仮説を習いました。それによれば、金融政策は実体経済に対して中立的であり、経済を良くしようと思えば、結局インフレを生むだけである、したがって、金融政策によって景気を良くしようなどと思わない方が良い、というのがフリ-ドマンの考えということになります。一体どちらが正しいのでしょうか。先生のお考えをお聞かせください。

---------- 最後まで熱心に講義を聞いてくれ有難う。講義では触れませんでしたが、君の質問にあるように、フリ-ドマンの貢献は大恐慌だけではなくて、1967年12月にアメリカ経済学会の会長に就任した時の会長講演、「金融政策の役割」で明らかにした自然失業率仮説も大変重要です。かれはその時すでにシュウォ-ツとの共著『アメリカ合衆国の貨幣史』を書き上げており、その中で金融危機時には大胆な金融緩和が重要と述べているわけです。しかし、この会長講演では一切この歴史的研究結果には触れていません。この講演は貨幣理論であり、金融政策の限界と潜在的可能性についての壮大なビジョンを描いたもので、この論文の引用件数はGoogle Scholarによれば7500回を超えています。今日でも大変影響力の大きい論文と言えるでしょう。ちなみに、この講演は翌年1968年にAERに掲載されました。ですから、今年は50周年に当たるわけです。

フリ-ドマンはこの講演で①「金融政策は何ができないか」と②「金融政策は何ができるか」を分けて論じています。①については、金融政策によっては、一時的にしか金利や失業率を変化させることはできない。②については、貨幣を経済攪乱の主因にしてはいけないと論じています。これは先の『合衆国の貨幣史』から学んだ教訓だと推測できます。そこでは、金融政策の誤りの実例が歴史的に述べられています。大恐慌はもっとも顕著な例です。したがって、この講演でも「金融政策は他の要因による経済的攪乱を相殺できる」と明確に論じています。だからと言って、金融政策を安定化政策の有力な手段として積極的に用いるべしとは決して述べていませんので注意が必要です。経済ショックの大きさがどのようなものであり、どの程度の大きさであるかを知ることは不可能だからです。彼は金融政策において成しうるものは、名目変数のコントロ-ルであると考えます。名目変数とは、物価、名目為替レ-ト、貨幣量です。この中で物価は一番重要ですが、中央銀行の実施する金融政策の間の関係はあまりにも長くて予見不可能である、したがって、貨幣量の安定した供給が大切である、と主張します。ただし、今日の大半の経済学者、中央銀行は貨幣量を目標とした政策には否定的です。

この講演ではフリ-ドマンは大恐慌のように経済にマイナスショックが生じた場合には金融政策によって是正することが可能であると述べていながら、金融政策の利用には大変遠慮がちです。その相殺する力が他の要因の力よりも弱いと考えたからかもしれません。しかし、講義でも説明しましたように、2008年のリ-マンショックの時には、バ-ナンキ率いる連銀は他国の中央銀行と協力して積極的な金融緩和を実施しました。銀行破たんを防ぐために、金融機関に緊急融資を実施し、銀行準備を増やし、大恐慌の時のように貨幣量が減少するのを見事に防ぎました。この時、連銀はフリ-ドマンの心配をよそに金融政策の力強さを見事に示したのです。この時、フリ-ドマンはすでに亡くなっていましたが、これを見たらとても喜んだと思います。

君の質問への答えになったでしょうか。ところで今月末には期末試験だね。この話を念頭におきながら、今日の非伝統的と言われる金融政策がどのようなもので、何を期待しているかを、これまでの講義ノ-トを復習しながら整理しておくと良いね。頑張って。

2018年4月20日

---------- 先生、お久しぶり卒業生のTです。左耳はもう治らないと医者から宣告されても最初は健気に耐えていたスズメちゃん、しかし最後に大泣きしました。私も大泣きです。さて先日職場で恒例の研修会があり、今年は日本の財政問題で講師の方は日本の財政がいかに危機的な状況にあるのかを話されました。本当に将来が心配になります。先生はどのように考えますか。

----------- 朝ドラファンのT君、久しぶりの質問メ-ル有難う。君も元気そうで何よりです。ちょうど1年ぶりだね。毎年新年度に研修会があるのだね。スズメちゃん見てますよ。あのシ-ンは本当に感動的だったね。さて、日本の財政危機の話だね。研修会で聞いた通り、現在国と地方の借金合計は1000兆円を超えています。その赤字の大部分を占めるのが年金、医療、介護の社会保障費です。基本的にそれらは企業や私たちが支払う保険料で賄われねばなりません。しかし、それだけでは十分でなく、現実には社会保障費の40%は税金および借金で賄われています。1970年には3.5兆円だった社会保障費はなんと今では120兆円を超えています。このような状況の中で国の借金、国債は年々増加し、その残高はなんと地方分を合わせると1000兆円を超えています。GDP比では240%と世界一の借金大国になっています。家庭でいえば完全な破産状況です。このような状況の中でも国が借金を続けれられる、つまり国債を発行の継続ができ、それも非常に安い金利で発行できるのは、どうしてでしょうか。

その理由は、基本的に日本は経済大国で国がデフォルト(債務不履行)に陥ることはないという安心感、いざとなれば消費税を上げれば良いと考えていることでしょう。また日本の個人金融資産が1500兆円あり、それが直接、間接に国債購入に向かっているのも事実でしょう。また、日本国債が国内で保有され、海外部門の日本国債保有が10%弱であるというのもギリシャなどのデフォルト国とは異なる点です。しかし、ここで注意を要するのは世代間負担の公平性問題です。赤字は最終的には将来の税金で埋め合わせねばなりません。最初に述べた社会保障費の増加に見られるように、その赤字の恩恵を受けているのは退職高齢世代であり、その赤字は現役世代が将来増税負担という形で賄われねばなりません。また、退職世代は貯蓄を取り崩し、現役世代は貯蓄を増やそうとする、ことを前提にすれば少子高齢化によって、今後日本の貯蓄は減少に向かうでしょう。すると国内で国債を消化する余裕はなくなり、海外部門に国債保有を頼らざるを得なくなるでしょう。

国債消化が国内で留まっている限り、次世代で国債償還となった時、増税すれば良いのです。次世代で増税が現実化することに当然反対する人も出てきます。しかし、次世代はまた国債保有者でもあります。彼らは国債のデフォルトを認めるわけがない、彼らは増税を受け入れると考えられます。したがって、増税の可能性がある限り、大量に国債が発行されていたとしても、それ程心配がない。将来の日本の増税余力が、大量に国債が発行されていても、国債市場が安定し、低利の発行が可能な理由と考えられます。

しかし、今後少子高齢化の進展によって日本の貯蓄構造に変化が出てくる可能性があります。日本国内で国債が消化できなくなると、国債引受けは海外部門に頼らざるを得なくなるでしょう。海外部門が国債を大量に保有するとなると、増税によって赤字を補てんするよりもデフォルトの方が良いではないかと日本国民は考えるのではないでしょうか。それが現実的かどうかは別問題として、海外の投資家がそのように予想する可能性は十分あります。また、そのような状況になれば国債金利も海外金利に合わせて高騰するでしょう。すると日本国債の信頼は一挙に崩れます。金融市場は不安定になり日本経済は大変な状況に陥ります。また、日本銀行が政府に「無利子の永久に返済義務のない」特別債務を発行してその資金で国債をすべて買い取ることも考えられます。これは元連銀議長のベン・バ-ナンキが提唱しているヘリコプタ-マネーの考え方でもあるわけですが、彼自身このような政策は金融政策を混乱させ、また政府主導となる危険もあり、非常事態以外は避けるべきと言っています。国債の日銀買取りは、このコラムでもデフレ克服のために重要であると述べてきました。しかし、他方で日銀の買取りは政府に財政規律を失わせる要因にもなります。

いずれにしても、国債の暴落、金融市場の混乱、日本経済の悪化、と言った懸念が現実に生じる前に、「ワニの口」と言われる(歳出と歳入の推移をグラフで示すと、歳出は年々拡大する一方で歳入は年々低下し、両者の差が拡大して行くから)日本財政の再建を考えることはとても重要です。来週からはスズメちゃんは高校生になるようで楽しみだね。仕事を頑張って、またメ-ルをください。

2018年3月23日

----------- 先生、先日の最終講義で先生のマネタリストとしての研究遍歴を話してくれましたが、そこで、メイヤ-と言う人の影響が大きかったと言っていました。彼はどんな人ですか。

----------- 最後まで熱心に私の講義を聞いてくれて有難う。メイヤ-というのは、私がこの大学に就職して数年後に留学した、カリフォルニア大学デービス校の先生です。ト-マス・メイヤ-(Thomas Mayer)といって、同僚や学生からはトムメイという愛称で呼ばれていました。とにかく研究熱心な先生でした。自宅にも呼ばれましたが、とにかく講義と研究以外は話さない人でした。デービスは農業関係の学部が中心で経済学部は今でもそれ程大きくはありませんが、その中心教員として経済学部を引っ張ってこられました。先日の講義でも言いましたが、私が研究を始めた1970年代はインフレが大きな経済問題でした。それに対して当時の主流派経済学であるケインズ経済学はどうしても対処できませんでした。そこにフリ-ドマンを中心とするシカゴ学派のいわゆるマネタリストが登場するわけです。ここまでは講義で話した通りです。

前回の質問で永守理事長やフリ-ドマンが若い頃大変苦労されたという話をしましたが、メイヤ-先生はそれ以上に波乱に満ちた子供時代を送っておられます。初めてサンフランシスコ空港でお会いした時から先生の話す言葉は他の人と大変違ってだいぶなまっているなと感じていました。実はメイヤ-先生はアメリカ生まれではなかったのです。1927年にはオーストリアのビエナという町で生まれました。その頃のオ-ストリアは第一世界大戦後の悲惨な経済状況にありました。そこにヒトラが登場し、小国オ-ストリアを踏みつぶそうと機会を狙っていました。ユダヤ人であったメイヤ-先生一家は恐怖に怯えていたそうです。1938年3月にヒトラはオ-ストリアに侵攻します。ただちに脱出しなければなりません。当時イギリスは難民の子供は無条件に受け入れることを決めていたので、まずメイヤ-先生だけが、イギリスに向かって出発しました。まだ10歳の子供ですよ。どれほど心細かったことでしょう。後に残った両親は、まず父親が11月に当局に逮捕され、48時間以内にオ-ストリアを去るか、ここで抑留されるかの選択を迫られます。父は脱出の方を選び、なんとかイギリス行のビザを得ます。父はまずなんとかしてイギリスに渡り母親のビザが得られるように画策しようと考えます。母親の方はオ-ストリアに残らざるを得ず、ビザを得る努力をしますが、結局ビエナのイギリス大使館は申請者で溢れてビザを得ることはできませんでした。母親は1941年11月にアメリカ行きのビザが認められ、ニュ-ヨ-クに向かいます。仲の良かった家族がバラバラに引き裂かれます。

父親はイギリスに入国できたものの、「敵国の人間」として抑留されます。メイヤー先生は教育環境のよくない学校を転々とさせられます。言葉ができない。学校では英語をまず習ったそうですが、役立たず、結局子供同士で遊んでいる中で英語を学んでいったと言っておられます。1942年に抑留されていた父親が釈放されます。まず父親はそれまでの教育環境の貧しさを嘆き、メイヤ先生をドイツ系の学校に入れます。そこは、かなりレベルの高い教育が行われていたようです。これまでの学校では戦争ごっこをして子供たちは遊んでいたが、この学校では戦後のヨ-ロッパをいかに再建するかなどの議論がなされていました。この学校には「経済学」という科目はカリキュラムにはなかったが、友達同士で政治議論をするうちに、経済学を学ぶことの重要性を悟ったようです。それで、友人に相談したら、彼は図書館からケインズの「一般理論」を借りてきてくれ、いま世界中の経済学者が注目している本らしい、と伝えてくれた。彼は読んでもチンプンカンだったが、何か重要なものがあると直感的に感じたようです。それで、「いつかこの本が理解できるようになりたい」と思ったそうです。彼が17歳になった1944年4月にようやくアメリカ行きのビザがとれ、ニュ-ヨ-クで母親と涙の再会を果たします。そこで、まず数ヶ月証券会社で走り使いのバイトをし、当時授業料の無かったNY市立大学のクインズ校に入り、その後18歳で徴兵され、1年後には除隊になり、特別年金を受けそれで大学生活を継続する。そしてコロンビア大学の大学院に進学、そこで、アルバ-ト・ハ-トとジョ-ジ・スティグラという立派な先生の指導を受ける。しかし、就職は容易ではなかったようです。大学院修了者は溢れ、雇用する人は少なかった。それに当時のアメリカでは就職は人間関係で決まっていたようです。幸いにも彼の先生のハートは交友関係が広く、財務省の研究部門に紹介してくれ、そこで、研究を続けます。しかし、彼にとってそこでの仕事は政府の意向に沿った研究、上司に逆らえない、と面白くなかったようです。それで小さな地方の大学を転々とします。当然講義の負担は大きいです。そのような状況の中で、「金融政策効果の遅れについて」という素晴らしい論文を書き、それが縁でデ―ビス校の教授に迎えられます。だからメイヤ先生はよくおっしゃいます。人間忙しい時ほど良い仕事ができる。デ―ビス校で若手が講義の負担がきつ過ぎると不平を言う時は、「私が一番良い論文を書いたのは、週に12時間以上も教えていた時だ!!」とおっしゃられるそうです。

メイヤー先生は1995年68歳で定年を迎えました。もともと定年制は無かったのですが、1990年初めカリフォルニア州は大変な財政危機に陥り、カリフォルニア大学では多くの教授が退職を求められました。メイヤー先生も年金の上乗せという条件で惜しまれながらデービスを去りましたが、その後も積極的な研究活動を継続され、一昨年88歳でその生涯を閉じられました。先生は他人を批判することはしなかった。私も拙い論文をしばしば先生に送ったが、informativeな論文であるなどと評価し必ず返事をくれます。若い頃大変な苦労をし、それなりの立派な経済学論文を書かれ、経済学の発展に貢献されたメイヤー先生は本当に尊敬に値する、まさに努力の人だと思います。質問があればまたください。では、頑張って。

2018年1月15日

------ 先生、卒業生のMです。新年おめでとうございます。新年の挨拶文を読みました。大変な人が理事長に来るのですね。厳しい生い立ちから頑張って大きな企業の社長にまでなられたとか。それって、ゼミで勉強したフリ-ドマンとよく似ていますね。母校がどのように変わるのか大変楽しみです。ところで、アメリカは昨年末に5回目の金利引上げを行いましたね。日本は合いも変わらずゼロ金利の継続。黒田総裁は我慢、我慢と言っていますが、大丈夫なのですか。

------ M君、久しぶり。元気そうで何よりです。そう、ミルトン・フリ-ドマンもそうでしたね。貧しいユダヤ移民の子として生まれ、厳しい迫害にもめげす母親が昼夜を問わず働き、彼を大学まで出す。入学した小さな田舎大学、ラトガ-スでは、幸いなことに、ア-サ・バ-ンズとホ-マ・ジョ-ンズという2人の優れた教師に出会う。経済学の面白さを教えるだけではなく、フリ-ドマンの経済状況まで心配し、奨学金の世話までしてくれています。フリ-ドマンの頑張り、貧困から脱出したいという情熱、良き師との出会い、これらが重なって芽が出て、知の巨匠ミルトン・フリ-ドマンという大輪の花が咲いたと言えるね。

さて、質問の本題、日本のゼロ金利継続のことだね。実はアメリカのSt. Louis連銀のブラ-ド総裁は数年前から、金利を下げているといつまでもデフレは続き、金利を上げると物価は上昇に転じるというこれまでの経済学と全く反対の主張をしています。今日大半の経済学者は金融政策は流動性効果を通じて実体経済に影響すると考えています。つまり、金融政策は実質金利を通じて投資財のみならず消費耐久財の需要をも変化させて実体経済に影響を及ぼすと考えます。大学時代マクロの講義で学習したIS-LM図表で示される金融政策の効果波及メカニズムはまさにこの金利チャンネルです。最近のニュ-ケインジアンモデルにおいてもこの波及メカニズムは金融政策効果の基本です。黒田日銀総裁もこの考えから金利をゼロにまで下げているのです。

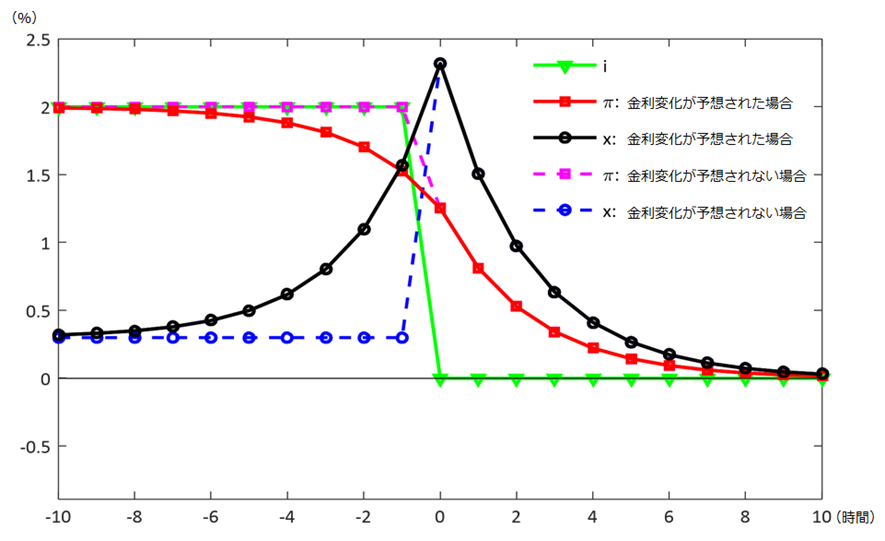

ブラ-ドはあるモデルを使って、次のようなシミュレ-ションをしました。まず、下の図をみてください。政策金利iを2%から0%に下げたとします(緑の線)。すると生産xは一時的に上昇します(黒○と青○の線)。物価πもそれに応じて低下します(赤□とピンク□の線)。2番目の図は政策金利を上げた場合についてシミュレ-ションをしています。右半分をみてください。金利の上昇につれて物価は即上昇し、生産は一時的に減少るもののまもなく増加に転じることを示しています。

これはあくまでも模擬実験であり、この通りになるとはかぎりません。しかし、アメリカはこのブラ-ドの考えが受け入れられたか否かは定かではありませんが、政策金利を上昇させています。ブラ-ドはフリ-ドマンの教えを忠実に受け入れるマネタリストです。だから、貨幣量増加のもたら大きなインフレを案じています。他方黒田総裁もマネタリストです。日米のマネタリストが全く反対の政策を実施しているのは興味深いですね。

さて、私もこの3月で定年です。他大学ではまだ教えます。学園大にもしばしば顔を出します。メールアドレスも当分はそのままですので、ぜひまた懐かしい顔を見せてください。再会を楽しみにしてます。

2017年7月21日

--------- 先生、卒業生のMです。本日の朝刊によれば、日銀はまた2%物価目標の達成を延期したようですね。これで6回目の延期ということじゃないですか。本当にアベノミクスは大丈夫なのでしょうか。

---------- M君元気そうで何よりです。確かに日銀は昨日の金融政策決定会合で2%の目標を再度先送りしました。現在消費者物価は0%の前半にしかすぎません。しかし、一方で企業収益は史上最高、有効求人倍率もバブル期を超える状況にあり、その意味では非伝統的金融政策を中心とするアベノミクスはきわめて良い効果を発揮していると言えるでしょう。

ここで、もう一度アベノミクスについておさらいをしてみましょう。2013年にアベノミクスが開始される前には、日本経済の長期にわたるデフレ不況は構造的問題と循環的問題の両方を抱えていると、海外の経済学者からは指摘されていました。構造的問題というのは日本には独特の文化、制度、規制がありそれが日本の生産性を落としている、循環的というのは日本経済全体の需要が不足している、という指摘です。両方とも即刻対処すべき問題ですが、どちらがより重要かというと短期的には循環的問題への対応です。具体的にはどのように対処するのか、君が今「マクロ経済学」の講義で学習しているように、需要を喚起する方法として財政政策と金融政策、の2つがあります。しかし、財政政策は日本の深刻な財政状況を考えるとそうむやみに使うことはできませんし、またその効果に疑問視する研究もあります。

そこで、金融政策ということになるのです。一般にどの中央銀行も国債を購入することにより、まず短期金利(日本ではコ-ルレ-ト)を低下させます。それにより長期の金利も順次下がり、需要が喚起されると考えます。しかしながら、金利はゼロ制約をもっており、それ以下には下がりません。すでに日本の金利はゼロに達しています。そのような状況下でどのような金融政策の方法があるのか、この点に関して、クル-グマンやウッドフォ-ドといったアメリカの著名な経済学者は、たとえ金利がゼロに達していても人々の期待に働きかけることにより、実質金利を下げることができる、と指摘しました。

また、最近ある学者は、大胆な金融緩和を実施することで、これから経済は上昇軌道に乗ると人々が予想するようになれば、消費者はそろそろマイホ-ムを持とうか、自動車をハイブリッドに乗り換えようか、キッチンを改装しようか、とかさまざまな夢を膨らまし、他方企業もこのような消費増加を予想して、新しい工場の建設、機械の増設に踏み切るはず、そして、経済は本当に成長する、と指摘しました。

本当にそんなにうまく行くのでしょうか。最もな疑問です。実はその成功事例があるのです。このコ-ナでも何度か取り上げてきましたが、1930年代の大恐慌からの回復です。1933年3月にル-ズベルトが第40代アメリカ大統領に就任します。と同時に経済は急激に反発します。それは「レジ-ムシフト」が生じたからです。レジ-ムシフトとは政策の枠組みがこれまでと大きく異なり、人びとがその変革を自覚することです。彼は大統領に就任するや、その2日後に全国の銀行を一斉に一時的に閉鎖します(Bank Holiday)。金融不安に駆られ、銀行に殺到していた預金者の頭を冷やします。

また、彼はラジオを通して(炉辺談和)国民に自分の政策を分かり易く語りかけ、国民とのコミュニュケ-ションをとても大切にしました。例えば、ある記録によりますと、「親愛なるアメリカ国民の皆さん、物価が下がったことにより、借金の額よりも返済の額が増えて困っておられると思います。心配はいりません。私はすぐに物価を上げて、返済する額を借りた額に同じになるようにします。私に任せてチョウダイ」(超意訳)。この彼の巧みなコミュニケ-ション能力がレジ-ムシフトを起こした、という人もいます。しかしポイントは「言葉」ではありません。行動が伴わないといけません。大事なのは彼が金の価格を上げ、貨幣量を拡大させた、という行動です。

ルーズベルトは4月には金とドルの兌換を停止します。それにより為替レ-トは低下し、木綿の価格はなんと90%も上昇します。さらに翌年の1月には1ドル=35ドルにして金本位制に戻ります。金価格の切上げによって海外からの資金流入は急増します。また、欧州の政情不安はアメリカへの金流入を加速します。このように急増する金に対して財務省は不胎化政策をとらず、貨幣量の増加をそのままにしておきます。アメリカは農業大国です。平価が下がり、貨幣量が増加すると、農産物の価格の上昇が期待されます。それは農民の所得拡大を意味し、消費、投資を増やします。1933年からは自動車の販売が急増しますが、それは主として農民によるものである、という新しい研究もあります。また、物価の予想を測定した研究もあります。それによりますと、1930年代は初めマイナス(デフレ予想)であったものが、1933年にはプラス(インフレ予想)に転じています。

インフレ期待の高まり、それと所得増加への期待、それらが相まってアメリカ経済を不況の底から脱出させたのです。まさにレジ-ムチェンジが起きたのです。それはル-ズベルトの口先だけではなく、貨幣量が現実に増加したことによって生じたと言えます。

そこで、アベノミクスの現状です。2013年4月から始まった、黒田新日銀総裁による異次元金融緩和は、まず過大に評価されていた為替レ-トを正常な水準にまで下げました。そして株価も大きく上昇しました。しかし、その後は、中国経済の減速、原油価格の下落、消費増税の影響もあり、2%という物価目標は今なお達成されておらず、今回の達成時期の延期になった次第です。こうした状況の中で、アメリカは金融緩和からの転換をはかり、欧州もその時期を探りつつあります。わが国だけが大量の国債を抱え、なおも金融緩和を続けるという、黒田日銀に批判の目が向けられているのは事実です。レジ-ムチェンジの重要なポイントは、インフレ期待、所得増加への期待です。失業率の低下、企業収益の高まりの中で、これらの期待は高まりつつあります。また、今月から日本銀行の政策を決める審議委員2名が任期により退職され、新たな委員が2名加わりました。退職された2名の方は黒田総裁とはかなり意見を異にされることが多かったのですが、今回新たに審議委員になられた方は、就任会見の記事を読む限り(http://www.boj.or.jp/announcements/press/kaiken_2017/kk1707b.pdf) 2%物価目標達成に強い意欲を持っておられます。この新たな展開の中で、今後日銀は一層の金融緩和をはかり、レジ-ムチェンジを起こすものと期待できます。

さて、盆の休みはどうするのですか。また、時間があれば大学に遊びにきてください。今年の夏はどこにも行く予定はなく、ほぼ毎日大学に来ております。話の続きをしましょう。

2017年5月13日

---------- 先生、卒業生のTです。みね子がお母さんから送ってきた、手作りの洋服を受取って泣いてましたね。学生時代、亀岡で一人暮らししていた時を思い出し、もらい泣きしました。ところで、質問です。先日職場で経済の研修会があり、講師の方がマネタリストの考えはもう過去のものである、フリ-ドマン自身が自らの誤りを認めた、と話されていました。卒論で頑張った者としては、納得できません。どうなんでしょうか。

----------- 久しぶりの質問メ-ル有難う。君も元気そうで何よりです。奥茨城のみね子の話だね。私も毎朝出かける前に見ています。NHKの朝ドラはいつも面白いね。さて、今回はフリ-ドマンの話だね。講師の方が言われたのは、フリ-ドマンが亡くなる直前に雑誌に書いた記事の一文「貨幣量を目標とする政策は上手く行かなかった。今では、この政策を昔ほど強く推奨するかどうか分からない」(フィナンシャル・タイムズ紙、2003年6月7日号)に基づいておられるのだと思う。確かに、フリ-ドマンのこの発言は多くの反マネタリスト派に取り上げられました。中でもフリ-ドマン批判を繰り返してきたW.キ-ガンというエコノミストはここぞとばかり「90歳になってようやく白状した。これまでの自分の考えは誤りだと」と厳しくマネタリストを断罪しました。

しかし、その解釈は間違っています。フリ-ドマンもこの反響の大きさに驚き、即座に彼らの解釈の間違いを正しています。「流通速度は通常非常に安定しており、変動するとしても緩やかに変動するだけであり、MV=Pyはこれまでずっと経済のサーモスタットとして重要な役割を演じてきた」(ウオール・ストリ-ト・ジャ-ナル、2003年8月19日)。また、フリ-ドマンの直弟子である、D.レイドラ-の定年退職記念号に、彼の最後となる論文を寄稿している。そこで、1960年以降の貨幣量(M2)の変化の標準偏差をグラフにして「最近の数十年間を見ると、貨幣量の変動は小さくなっている。この間大きな経済の変動が起きなかったのは、明らかに貨幣量の変化が安定してきているからだ」と結論しています。

このフリ-ドマンの主張もずっと上手く行っていた分けではありません。1980年代には彼の予測はことごとくはずれました。当時彼はM1(現金+要求払い預金)を貨幣量の定義として用い、経済予測をしていました。それによりいくつかの大きな失敗をしました。例えば、1983年後半には貨幣量M1の増加率が急激に減少したことを受けて、「84年秋には深刻な景気後退が起きる」と予測し、多くの人を心配させた。しかし、84年は不況どころか、大変景気は良かった。マスコミは彼を「経済学者ではなく、1コラムニストにしか過ぎない」と酷評しました。この年、フリードマンは相当なストレスを受けたようで、10月には心臓発作を起こし、緊急手術を受けています。私もこの時期丁度カリフォルニア大学でマネタリストのトーマス・メイヤー先生の教えを受けていましたが、彼は金融革新の影響が大きいとよく言っていました。当時アメリカでは金融革新により新しい金融商品が生まれていました。とくにそれまでは無利子であった要求払い預金に利子が付くようになり、貨幣の定義が混乱しました。M1はマネ-タリ・ベ-スやM2よりも金融革新の影響を受けやすいのです。

フリ-ドマンも結局貨幣の定義をM2に戻すことにより、この難局を乗り切りました。それ以降のアメリカの連銀議長、ア-ラン・グリ-ンスパンとベン・バ-ナンキも彼の金融経済学者として高く評価しています。とくに、バ-ナンキはフリ-ドマンの90歳の誕生日に「あなたのお蔭で、今後連銀は経済政策の失敗は2度とおかしません」と祝辞を述べ、2008年のリ-マンショックを見事に乗り切ったことは、君もよく知っている通りです。明日は「母の日」だね。離れていると母親の有難みがよくわかります。大事にして上げてください。みね子、頑張れ。T君も頑張れ。

2017年2月27日

----------- 先生、ゼミのMです。春休みに入り、これからの就職のこと漠然と考えています。これからは、人口減少がますます進むと聞くし、他方では人口知能などが発達し、人はいらなくなるとも聞きます。僕たちの将来は一体どうなるのでしょうか。

----------- いま、やっと1年生が終了したばかりなのに、将来の事を考えるとは偉いです。君の問題に答えるために、良い本を紹介しましょう。吉川洋『人口減少と日本経済』です。大変分かり易く書かれているので、1年生の君にも十分理解できると思います。内容を簡単に紹介しておきましょう。

まず、同書は初めに、日本の人口は現在の1億2700万人が2110年には4286万人にまで減少する。なんと100年間で1/3になる、と驚くべきデータを紹介しています。そうなると、高齢者と現役世代(15-64歳)の比率は高度成長時代には11対1であったが、2013年には2.5対1、2030年には1.8対1、2060年には1.3対1となるようです。

君たちが今年度「マクロ経済入門」で習ったケインズが『一般理論』を書いた当時も、人口減が心配だったのです。それで、彼は『一般理論』で人口の減少は総需要の減少、とくに投資不足を心配しました。国民の貯蓄が投資に回ることによって経済は均衡します。貯蓄が増え、投資が減少すると、経済は過剰生産の状況に陥り、不況になります。そこで、ケインズは富の再分配により消費を増やすことを考えました。当時の社会は貧富の差が大きかったのです。マクロ経済入門では「限界消費性向は逓減する」ということを習ったでしょう。金持ちは1万円所得が新たに増加しても、1000円ぐらいしか消費しません。これに対して、所得の低い人は、1万円所得が増加すれば、9000円も消費に回すでしょう。君たち学生諸君のことを考えれば良いでしょう。お父さんが1万円送金を増やしてくれれば、そのほとんどいや全てを消費に回すでしょう。私も学生時代はそうでした。

また、ケインズは「需要の飽和」を心配していました。中学生の時に「エンゲル係数」というのを習ったでしょう。所得の高い家計ほど消費に占める食費の割合が小さいというもので、それが経済全体にも当てはまり、所得水準が向上すれば、食費に回される割合が小さくなるというものです。このようなことは食費だけに限らず、財やサービスにも当てはまるとケインズは考えていたのです。 では、この需要飽和の状況から脱出するにはどのようにするのが良いのでしょうか。著者はイノベ-ションの重要性を指摘します。著者は自動車を例に上げます。昔ながらのガソリン車だけなら必ず需要飽和に達するが、さまざまな新しいタイプの自動車が生まれている。その結果、需要(厳密には台数×価格)は増加し続けている。著者はこのようなイノベ-ションを「プロダクト・イノベ-ション」と呼んでいます。

これは需要面からの話ですが、供給面から見ると、人口減少は供給を抑制する可能性があります。著者の示す例は分かりやすい。労働者一人一人がシャベル1本ずつもって作業しているとすれば、確かにアウトプットは人口減少に伴って減る。しかし、そこにブルト-ザが入ってくると、労働者1人当たりの100倍の仕事をするようになるかもしれない。これがイノベ-ションによる生産性の向上である。また、『エコノミスト』誌の次のような興味深い例「iPadの小売価格499ドルのうち、製造コストは187ドル、その中で中国における労働コストは8ドルにすぎない」を紹介し、労働力はそれほど生産に大きなウェイトを占めないとしている。著者の言葉を借りれば、「歴史を振り返ると、人びとは機械によって豊かになってきたのである。」

では、今後の見通しはどうか。著者は日本企業が家計と同様に貯蓄主体になってしまっている現状に懸念し、「日本企業は退嬰(たいえい)的」と批判します。企業こそが先頭を切ってプロダクト・イノベショ-ンを目指して積極的に投資活動を実践しなければならない、と考えるからです。そして、経済成長については、「成長のもたらす果実を忘れて、反成長を安易に説くことは危険である」と述べています。

このように、同書はイノベ-ションによって、人口減少の問題は十分解決できると結論するのです。実は著者の吉川先生は2年前に学園大学に来て、学生諸君に講演をしてくれました。非常に大きな問題を大変分かり易いレベルにまとめ、大変評判が良く、学生諸君の間に吉川フアンが急増しました。面白い話があります。講演の後、吉川先生は教員たちと研究会をしましたが、そこで、「今年我が家のプロダクト・イノベ-ションはお掃除ロボット、ルンバを購入したことです」と言われ、多くの教員はその後、ルンバを購入しました。私もその一人です。

大学は長い春休みに入りましたが、この時期は無駄にせず、資格の勉強、経済学の勉強、しっかり頑張ってください。私はほぼ毎日大学に来ていますので、質問があればまた直接聞きに来てください。

2017年2月1日

-------- 先生、ご無沙汰です。卒業生のMです。京都でも大雪だったのですね。私の地元はもっと大変でした。ところで、新年の挨拶の所で「新フィッシャー主義」について考えています、と書いてありますが、それって何ですか。

--------- M君、久しぶり。元気そうで何よりです。これは、ブラ-ド(James Bullard)という、アメリカ連邦準備銀行の一つ、セントルイス連銀総裁が最近主張しているアイデアです。日本を初めとして先進国はデフレに悩み、その対策としてゼロ金利政策を実施してきました。しかし、どの国もインフレ目標を達成することができません。そこで、彼が考える基本的な考えは以下の通りです。

金融論の講義で習ったことを思い出してください。経済が悪化すれば中央銀行はどうするか。民間金融機関に資金を供給します(買いオペレ-ション)。すると民間金融機関同士で資金のやり取りをする、「短期金融市場」の金利、日本であれば、コ-ルレ-トが少しずつ低下します。コ-ルレ-トは民間金融機関にとって貸出の機会費用ですから、貸出が増加し、預金通貨も増え、マネ-サプラも増え、経済を浮揚させ、物価も上昇させます。

このような方法で各国は、デフレ脱却を図ろうとしました。それでも無理なので、この質問コ-ナで説明したような「量的金融緩和政策」さらには「マイナス金利政策」まで実施しています。なのに、物価は上昇しません。何故でしょうか。ブラ-ドの疑問点はここにあります。

フィッシャ-方程式を憶えていますか。名目金利=実質金利+予想インフレ率という式です。友達に3%の金利を付けてお金を貸そうと思っている時に、やはり1年後の物価が気になりますね。もし、1年後に物価が5%上昇すると予想される場合には、3%に物価上昇分の5%を足して8%の金利で貸すのが普通ではないでしょうか。この関係はフィッシャー(I.Fisher)が100年近く前に考えたアイデアです。したがって、この式のことを今では、「フィッシャー方程式」と呼んでいます。ここで、実質金利が一定であるとすれば、名目金利と予想インフレ率は同じ方向に動くことが分かります。この式を右から左に読めば、物価の上昇は名目金利の上昇を促すことになり、反対に左から右に読めば名目金利の上昇が物価を上昇させる、ことになります。ブラ-ドが着目したのはこの点なのです。

このブラ-ドのアイデアを理論的にサポ-トしているのが、シカゴ大学の気鋭の経済学者、コクラン(John H. Cochrane)です。コクランは線形の3つの方程式から成る、マクロ経済モデル(ニュ-ケインジアンモデル)を用いて、シミュレ-ションを実施し、次のような結論を導いています。 ①中央銀行が金利を選択する。それにより産出(実質GDP)およびインフレ率に影響が及ぶ。②インフレ率は設定された金利の変化に対応する。③ ゼロ金利のような低金利を選択すると、やがてインフレ率にマイナスの影響が及ぶ。④もし、中央銀行が金利を低いまま(ゼロのまま)に据え置くと、経済には何も変化が生じない。つまり、「永遠のゼロ(permazero)」の状況が続くことになる。

そこで、ブラ-ドはデフレ下の金融政策には次のような注意が必要だと考えています。デフレだから金利をゼロにすればそれで良いと考えるのは、大変愚かなことである。それではいつまでたっても、インフレは目標金利を超えることはない。そこで、インフレ目標を下げたらどうか、という意見も出てくるが、それも愚かなことである。経済成長は基本的に人的資本の蓄積や技術進歩によってもたらされることを忘れてはならない。現在のような政策を続けると、行く先は「量的金融緩和」のような非常に無理のある政策に陥ってしまう。

もちろん、このような考え方には異論はあると思います。しかし、わが国やヨ-ロッパの現実を見ていると、考慮すべきアイデアだと思います。仕事はどうですか、君のことだから頑張っていると思います。また、連絡をください。そして、新キャンパスを見にきてください。

2016年11月6日

-------- 先生、昨日太秦キャンパスで開催された、「日本経済の現状と課題」の講演会とシンポジュ-ムを聞きに行ってきました。前半の講演はグラフばかりで面白くなかったが、後半のシンポは先生とO先生の対立する意見が出て、大いに盛り上がっていましたね。両先生の意見の違いはどこにあるのか、もう少し知りたいです。それから、O先生とは仲が大変悪そうで心配です。

--------- 土曜日で、バイトもあっただろうに、良く来てくれましたね。卒業生の人も何人か来てくれました。奥さんを連れてきてくれた卒業生もいました。嬉しい限りです。 さて、君の質問ですが、今回のシンポで意見の対立があったのは、デフレを止めるにはどうすべきか、という点でした。O先生も今の日本経済にとってデフレの克服が重要である点については同意されており、私との意見の相違はありません。では、どうしてデフレを克服するかという点が大きく異なりました。O先生は名目賃金がトレンドとして低下傾向にあり、賃金の低下は所得の減少であり、それが消費の伸びを抑え、総需要不足となり、デフレギャップを拡大させてきた。その中で物価の上昇が抑制されて、日銀が目標に掲げる2%が達成できなくなっている。また、雇用が改善する中で、賃金が伸びないのは、非正規労働の比率が増え、その人たちの賃金が非常に低く抑えられているからだと主張されました。現在の政策は大企業や一部の人たちだけを豊かにして、国民の大半を苦労させていると考え、大企業の利益が増大している事にも厳しい批判の目を向けられます。

O先生は常々社会の弱者に焦点を当てるべきだと言っておられ、そのような研究姿勢に私はいつも心より尊敬しています。私たちのような職業は権力に迎合するようなことがあってはなりません、常に批判する姿勢が大切です。まさに、その昔ケインズの師匠であったマ-シャルが学生を講義中に諭した、「経済学の勉強は冷静な分析が重要だけれども、弱者への思いやりを忘れてはならない:Cool Head, but Warm Heart」でなければなりません。

話を戻しましょう。2000年代入り世界の他の先進国でもデフレ傾向を示すようになりました。しかし、名目賃金が趨勢的に低下しているのは日本だけ。日本の賃金が低下しているのは、終身雇用制度が変化し、雇用形態が労働者に不利になるように変化したから。賃金が下がり、所得が減り、消費が減少し、物価が下がる。したがって、デフレの原因は賃金の低下、さらには雇用形態の悪化、それに尽きる、というのがご意見です。

これに対して、私はこれまでもこのコ-ナで主張し続けてきたように、デフレはやはり広い意味で貨幣的現象であると考えます。その意味で日銀が大胆な金融緩和を続けていることを支持します。金融論の講義を簡単におさらいしましょう。通常金融緩和は次のようにして効力を発揮します。まず、日銀が民間金融機関から国債を購入します。それによってコ-ル市場の金利、コールレートが低下。その低下に伴い民間金融機関の貸出金利も低下し、貸出が増え、預金が増え、マネ-ストックが増加します。その過程で生産が増加し、物価も上昇します。1990年代日本経済はデフレに突入しました。日銀は以上のル-トを念頭にコールレートを下げる政策を実施してきました。しかし、そのレ-トもついにゼロの下限に達したのです。金利がゼロに達した段階で一応金融政策の役割は終わったと考えられます。しかし、経済はデフレ傾向を強めて行きます。

次にたとえ金利がゼロ下限に達したとしても、なお金融緩和を続ければデフレに対処できるのではないか、という考えがでてきました。そこで、日銀はこれまでの金利を目標にした政策から、民間金融機関が日銀に預ける預金量(日銀当座預金)を目標に金融政策を実施することにしました。これは、これまでの金融政策とは大きく異なりますから、非伝統的金融緩和政策、量的金融緩和政策、と呼ばれます。これは2001年から2006年まで実施されますが、この政策の効果については、これまでの日銀はあまり評価しませんでした。そこで、2008年にリ-マンショックが起きて大きな不況の嵐が世界中を襲った時も、この政策に立ち戻ることはありませんでした。その後、この日銀に対して厳しい批判が海外の学者も含め、多くの人たちの間から起きました。そこで、新たに登場したのが、2013年からの黒田新総裁を中心とする新しい日銀です。その政策は先の量的金融緩和政策をさらに推し進めた、大胆な金融緩和で一挙にデフレを解消しようとするものでした。実施当初は市場、国民の反応はきわめて良好で、円安、株高が生じ、目標の2%インフレ率もすぐに達成できると思われていました。しかし、現実には2%の物価目標は長くデフレを経験した日本経済にとって非常に高い目標となり、未だに達成できていません。そこで、O先生のような主張も現実見を帯びてきて、再び日銀批判が先とは反対の角度から生じているのが現状です。

何故、現在の日銀はインフレ率目標に拘るのでしょうか。日銀は「自然利子率」という概念を重視しています。これは、インフレもデフレも起こさない、景気中立的な利子率です。完全雇用をもたらす利子率と考えても良いでしょう。長期的には自然利子率は潜在成長率と等しくなります。この自然利子率をどのように求めるかは少し専門的な知識が必要ですが、日銀の計測によれば、現在これはマイナスからゼロの値をとっています。これに比べて現実の金利、実際には名目金利から予想インフレ率を差し引いた実質金利が高いか低いかが、金融が緩和しているか否かの基準になります。いま、仮に自然利子率がマイナス1%であるとします。名目金利が0%でインフレ予想がマイナス1%であれば、実質金利は1%となります(=0-マイナス1)。したがって、この場合には自然利子率<実質金利、となり、たとえ名目金利はゼロであっても、金融は引き締まっていると判断できます。そこで、インフレ期待を高める必要が出てきます。もし、インフレ予想が+2%になれば、実質金利はマイナス2%となり、自然利子率>実質利子率となり、金融は緩和されたと判断できます。また、経済の潜在成長率を高めて行けば、この関係は成り立ちますので、当然成長力を高める政策も重要です。

このインフレ予想が高まらないのが、今の日本経済の問題です。2013年にインフレ目標が設定され、新たな金融政策が実施された当初は人々の期待は高まり、2%目標達成は真近と思われましたが、現在はそうではありません。それは、90年以降の日本経済があまりにも悪く、日本人の心にデフレ予想がしっかりと根付いてしまったからです。物価は下がるのが当たり前で、物価が上がるとは思えないからです(私が君たちの頃物価は上昇するのが当たり前と思っていました)。そのためにも、日銀はこれまで実施してきた、年間80兆円のマネタリーベ-スを増やすという政策をゆるぎない覚悟で継続する必要があると思います。

今年に入ってマイナス金利の導入、長期金利のコントロ-ルという新たな政策の模索を始めましたが、この方法は日銀の政策転換では、という誤ったメッセ-ジを市場に送ることにもなりかねません。マネタリーベ-スを軸にした政策の継続は必要です。ちなみに、私は今夏スウェ-デンに行ってきましたが、それほど悪くないのに、同国ではデフレ警戒感が強く思い切った金融緩和を実施しています。こちらは、マイナス金利政策(マイナス0.4%)を実施しています。それは日本のように国債が国内消化でなく、量的緩和が使えないからです。明らかに日本を手本(悪い)にし、デフレの怖さを知っているからだと思います。ただ、都市部では不動産価格の上昇が見られバブル再燃の懸念があるのも事実です。フィンランドでもECBの下でマイナス金利政策を実施していますが、これまで同国を牽引してきた、ノキアグル-プの経営が悪化し、経済をきわめて悪い方向に引っ張っているのが心配です。このコ-ナでも何度も述べてきましたが、フィンランドは90年代初めの非常に厳しい金融危機を適切な金融政策と不良債権処理で見事に切り抜けましたが、その後のフィンランド経済の成長をけん引し、福祉国家の維持を可能にしたのは、ノキアを中心とするIT産業です。経済を引っ張るのは金融政策ではありません、実体経済を成長させるのは技術進歩を初めとする実物要因であることは忘れてはなりません。

日銀の金融政策により、デフレが解消すればつぎに必要なのは実体経済の成長です。そのためには、これからの人口減少の中でいかに生産性を上げるかが重要な政策課題になると思います。しかし、今はまずデフレ対策です。そのために大胆な金融緩和の継続が必要と考えます。どうですか、これで君への答えになりましたか。年度末にはプレゼンコンテストも開かれます。この調子で引き続き頑張りましょう。

2016年9月23日

---------- 先生、卒業生のMです。日銀が大きく政策変更するようですね。「量」から「金利」へって。先生の金融論でも学習しましたが、これは既に否定された政策ではないですか。また、昔の金融政策に戻るのですか。大丈夫ですか。日銀の応援団としては大変心配になってきました。

--------- M君、元気そうで何よりです。今朝の朝刊も大きく報じていますね。昨日開催された日銀の金融政策会合で、政策目標をこれまでの「量」から「金利」に変更することを決めました。日銀は2013年以降、資金供給量を年80兆円まで増やす量的金融緩和を実施、さらに今年2月からはマイナス金利政策を実施し、物価目標2%実現に向けて頑張ってきました。しかしながら、物価の方は一時1%を超えて2%に近づいたものの、原油価格の下落、世界的な景気低迷の影響があり、再びデフレ回帰の様相を呈してきました。マイナス金利の弊害も出てきました。とくに金融機関の経営を大きく圧迫することになりました。金融機関は短期の金利で借り入れ、長期の金利で運用し、その利鞘の確保が重要です。確かに、長期の金利がマイナスの状況ではどうしようもありません。

そこで、今回日銀の選んだ政策は、短期の金利はマイナスのまま、長期の金利を上昇させ、なんとかプラスにもって行こうとする政策です。金融論で習った、イ-ルドカ-ブを思い出してください。横軸に年数、縦軸に金利をとって結んだ曲線のことです。通常の場合には、年数が長くなればなるほど、金利は高くなります。したがって、その曲線は右上がりとなります。現在はそのイ-ルドカ-ブ全体がマイナスの方向に沈んでいるのです。そこで、10年以上の金利の部分がなんとかプラスの領域に出るように、カ-ブ全体を急激な右上がりにすることを狙っています。具体的には10年物国債の購入を減らします。そうすれば、10年物国債の価格は低下し、その反対に利回りは上昇します。本当にそのような事ができるのでしょうか。できたとしても、10年物国債の利回りが上昇すれば各種の長期金利も上昇に転じるでしょう。限りなくゼロにまで近づいてきた、住宅ロ-ンの金利を初めとして企業が設備投資に借り入れる金利も上昇せざるをえません。さらに、為替レ-トが円高に振れる危険もあります。

金利はさまざまな要因で決まってくるので、それを目標とする金融政策はやってはいけない、というのは、まさに君の言うとおりです。マイナス金利の幅を拡大するなど、まだまだ日銀に選択枝はあるはずです。日銀が方向転換した、日銀が敗北を認めた、と声高に発言する人が多いのには困ります。日銀に無用の圧力をかけるような事は避けるべきなのです。再び、2013年以前のデフレ経済に戻って良いのでしょうか。今はアベノミクスによって生じたレジュ-ムチェンジを辛抱強く支えていくことが大切なのです。長いデフレによって国民の間に今なお定着しているデフレマイインドを払しょくし、期待インフレを高めて、実質金利を下げて、デフレ経済から一日も早く脱却することが大事です。日銀としては反対意見に押されて、焦ってはいけません。

忙しいとは思いますが、一度大学に来ませんか。私もゆっくりと話がしたいです。連絡をくれれば、君に日程を合わせます。

2016年9月15日

――――― 先生、今日は。夏休み前に今年はスウェ-デンに行くと言ってましたが、どうでしたか。「トト姉ちゃん」もいろいろ有りましたが、ハッピ-エンドで終わりそうです。

―――― 君も元気そうで、何よりです。夏休み開始と同時に出発しようと思っていたのですが、夏休み前半はオ‐プンキャンパスの担当が当たり、中頃の出発となりました。今年はスウェ-デンのルンド大学です。ここには、北欧の金融危機について研究している、ヨヌング教授とフレガ-ト教授の2人がいるからです。この2人の教授の論文はこれまでいくつか読み、君たちへの講義に使っています。連絡をすると、すぐOKの返事がきました。フレガ-ト教授の大学院の学生は私が数年前にフィンランドで発表した論文を参考文献に上げているとのことでした。

ルンドはどこにあるのか、地図で調べましたが、近くに空港はないようです。それで、どのようにして行くのか、尋ねたら、「コペンハ-ゲンから列車で」ということでした。2000年からコペンハ-ゲンとスウェ-デンは大きな連絡橋で結ばれるようなったとの事です。関西空港からはコペンハ-ゲンまでは直行便がないので、アムステルダム経由ということになりました。大きな荷物を抱えて、国際列車に乗るのは、大変な重労働です。昔なら北欧の昼は長く一気に目的地まで直行ですが、今は体力のことを考えて、コペンハ-ゲンの空港内のホテルで一泊し、翌朝ルンドに向かいました。

列車が橋を超えてスウェ-デンに入りますと、最初の駅マルメでまず10分間ほど停車して検札が始まりました。国境を超えるのですから、当然かもしれませんが、入念な検札です。40分ほどで、ルンド駅に到着です。駅に着くと駅員らしい人を見つけ(駅員はほとんどいません)、タクシ-乗り場を聞くと、向こうに「いろいろな」タクシがあるということで、一番前に止まっていたタクシで指定された宿舎に向かいました。10分足らずの距離で料金はなんと360クロ-ナ(4680円)でした。翌日大学に行き、フレガ-ト教授に会い、マルメで足止めをくった事、タクシーが意外に高かったことを言うと、教授は事前に言っておくべきだったと、少し笑いながらこう説明してくれました。まず、マルメでの入念な検札は今スウェ-デンでは大量の移民に苦慮している。不法移民も後を絶たないためである。ほとんどの小学校では定員オ-バとなり、教育の質は明らかに低下している。また、国境近くのマルメでは犯罪率が急上昇しているとのこと。確かにルンドでも街の少し大きな店の前には明らかに移民と思われる人が座り込んで、客に小銭をねだっています。

タクシーについては完全に自由化されており、料金は各社が自由に設定できるとのこと。確かによく見るとどのタクシにも窓に料金を説明するステッカが貼ってある(スウェ-デン語)。これでは短期滞在者には選択の自由がない。所得格差の少ない国での市場原理の導入の実態です。教授は大手のタクシ会社を教えてくれた。電話番号は121212、以降私はこのタクシを利用した。あのタクシの2分の1から3分の1の安さです。

このように書くと、何かせちがらい感じを受けるかもしれないが、ルンドは北欧の都市らしく緑が一杯の大変美しい街です。大学は17世紀に創立され、街全体が大学という感じです。キャンパスの中にも何百年もたつと思われる、直径を優に1メ-トル超える巨木がそこら中にあり、森林を切り開いてそこに大学ができた、ということでしょう。

ルンド大学と言えば、経済学史で学んだと思いますが、クヌ-ト・ウィクセルが教鞭をとった大学です。それを記念して、ウィクセル研究所があり、彼の遺稿、遺品が保存されています。すでに学習したと思いますが、ウィクセルは「自然利子率」という概念を提示し、後のケインズの「資本の限界効率」というアイデアに大きな影響を与えました。それまで、貨幣は実体経済を覆うべ-ルにしか過ぎないと考えられていましたが、ウイクセルのこの概念により、貨幣は実体経済に深く浸透する可能性が示唆されたのです。今も各国の中央銀行は「自然利子率」を意識しています。とくにアメリカのFRBは市場金利と自然利子率が一致するように金融政策を行っています。この状態であれば、経済は過熱もせず、不況にもならない、と考えています。

スウェ-デン経済も好調とは言えません。大学に隣接して、エリクソンがソニ-と共同して会社を設立していましたが、事業悪化のため、今は解体されて、サイエンスパ-クとして利用されています。フィンランドのノキアも大変な状況にあるようです。アップルの攻勢に両者は大きく後れをとったようです。北欧の危機回復の原動力になったのは、両企業であっただけに、今後が心配です。金融政策に関して言えば、このコーナでもすでに説明していますが、ヨ-ロッパはマイナス金利の先駆者です。中でもデフレを警戒した、スウェ-デンはいち早くマイナス金利を導入し、現在はマイナス1.25%を付けています。これは明らかに日本のデフレへの政策遅れを意識したものです。若手のマクロ経済政策担当のアンダ-セン教授によれば、住宅価格が上昇しており、このままマイナス金利を継続することは弊害を大きくすると懸念を示しました。このように住宅価格が反応しやすいのは、住宅供給が民間ではなく政府に依存しており、供給数が限定されるためでもあるらしい。彼の書棚になんとト-マス・メ-ヤ教授の「マネタリズムの構造」が置いてありました。私が若い頃お世話になったあのメーヤ先生の主著です。なんでも、彼の教授がリタイアする時に重要文献だといって彼にくれたそうです。アンダ-センもマネタリストであることが分かり、メーヤについていろいろ話をしました。アンダ-セン曰く「世界は狭いね」。

また、今回世話になったヨヌング教授は若い頃、UCLAでレイヨンフブッドの指導を受けたとのこと。アクセル・レイヨンフブッドはルンド大学出身で彼とは今も交流があるとのこと。実は私も80年代中頃、彼が「ケインズ経済学とケインズの経済学」を出版した頃、UCLAで話を伺ったことがあります。その頃、ヨヌング教授は大学院の学生として、隣の院生研究室で一生懸命頑張っていたのです。まさに「世界は狭いね」です。

政府の経済顧問の肩書をもつヨヌング教授は、移民問題について日本は難民受け入れにもっと積極的になってほしい、また人口減に悩む日本経済にとってそれは大きくプラスになるはず、と言われました。移民については、日本では、もし完全開放すれば隣国によって占領されてしまう、という根強い反対論もある」と答えると、「何を言うかかつて日本は隣国を侵略した経験をもつではないか」と、厳しい表情で反論されました。移民問題はスウェ-デン経済に大きな負担になりつつあるようです。同国は原則として、技術力がある、教育レベルがある程度以上の人などと制約を設けつつ、移民を受け入れています。現に今回いろいろお世話になった秘書のマリアナ・アントンさんはご主人とともにル-マニアから移住してきたとの事、スウェ-デン語はもちろんのこと、英語も話せます。「私たちは幸運です。飛行機での海外旅行などの贅沢はできないが、休日は主人と2人でドライブを楽しんでるわ」と明るく笑う。

スウェ-デンは1992年に固定相場から変動相場制に移行しました。これは賢明な選択でした。私たちの研究ではそれ以降金融政策は主体的に実施され、実体経済にプラスのきわめて良好な結果をもたらしている事が明らかになっています。帰国前にはセミナ-を開いてくれ、多くの人が集まってくれました。この点の詳細を含め、まだまだ興味深い話がありますが、今日はこれぐらいにしておきます。残りはまた、講義中に話していきたいと思います。「トト姉ちゃん」もそろそろ終わりだね。ではまた、教室で。

2016年4月10日

--------- 先生、卒業生のTです。もうトトが死んじゃいましたね。常子は偉いですね、健気です。泣いちゃいました。それにしても、日本経済良くならないですね。マイナス金利というのを実施しているようですが、アベノミクス大丈夫なのでしょうか。

--------- 確かに、日本経済はいま一つです。一時の元気は無くなっています。そこで、日銀は2月にマイナス金利政策を実施しました。これは何も日本が初めてではありません。このコ-ナで以前説明しましたように、ヨ-ロッパではすでに実施されています。まず、なぜ、日本経済がよくならないか、足踏みを続けているか、について説明します。現実の物価が目標の2%から大きく下に離れていることです。アベノミクスの重要なポイントは日本経済をデフレから脱却させることです。そのために、物価目標を設定し、その実現に努力してきました。物価が上昇に転じれば、実質金利は低下し、設備投資、住宅投資も増加し、それが消費を高め、日本経済は上昇軌道に乗ると考えるからです。

それがうまく行っていないのです。物価が上昇せず下落傾向にあるからです。それは、原油価格の下落が大いに関係しています。原油価格が下がるのは大いに結構で、何が悪いというかもしれません。しかし、これまでの日本経済の足を引っ張ったのは、10年以上も続いた物価下落です。このコ-ナでも何度も取り上げましたが、物価下落はデフレスパイラルを引き起こすのです。それにもう一つ大きな理由は為替が円高基調に入ったことです。昨日の終値で1ドル=108円です。アベノミクスが始まる前(2012年)には、1ドル=80円だったのが、その後120円台にまで円安が進みました。これは輸出関連を中心とする日本経済の株価を大いに引上げ、それが消費を刺激し、日本経済回復の原動力になっていたのです。

ところが、今年に入って為替は円高傾向を示しています。円高は輸入関連の企業にはプラスではないかという意見もありますが、グロ-バル化した経済を考える時、円高はやはり日本経済にはマイナスに作用します。円高の進行の理由としては、予想されていたアメリカの金利引上げが先に延びたことが考えられます。簡単に説明しますと、アメリカの金利が上昇すれば、アメリカで資金を運用するのが有利になるので、円を売ってドルを買う動きが働きます。そして、そうなると予想する投機家が先にドルを買うようになるからです。また、海外からの旅行者などが増えて、日本の経常収支が黒字になっていることも円高要因です。余談ですが、最近太秦キャンパス周辺でも多くの旅行者を見かけるようになりました。特に広隆寺周辺で迷っている旅行者に道を尋ねられます。通勤途中でボランティアのガイド?をよくやっています。閑話休題。

そこで、マイナス金利の登場となった分けです。各金融機関は日銀に当座預金口座をもっていますが、これは金融論の時間に勉強したように、基本的には預金引出しに備えるためで、所要準備金というものです。その額は預金量によって決まります。現在各金融機関が保有する準備金は量的金融政策のために大きく膨らんでいます。これを超過準備金と言い、それには現在+0.1%の金利が付いています。このコ-ナで何度も説明しましたように、日銀がこのように民間金融機関に膨大な超過準備金を保有させているのは、それが最終的に経済の活性化につながることを期待してのことです。しかし、いま述べました円高要因などで日本経済は思うように回復していません。そこで、量的金融緩和政策をさらに一歩進めるという方針のもとで、超過準備についてマイナス0.1%の金利を新たに課すという政策が実施されたのです。

各金融機関はマイナス金利つまり日銀に支払う手数料を嫌って、貸出しその他の資金運用を実施するであろう、と日銀は期待しています。事実、銀行の住宅ローンの金利もさらに低下する傾向にあります。ただ、このマイナス金利は超過準備すべてに課すのではなく、新たに増加した超過準備に課します。それまでの大半の準備金にはこれまでと同じ+0.1%の金利が付きます。その意味で銀行経営を大きく圧迫することにはならず、これによって物価が上昇し、景気が上昇すれば最終的には銀行の収益も増加します。もう少し我慢というのが現状です。

「トトねえちゃん」は面白いね。確かに頑張る姉さんは頼もしい。私の子供の頃にも近所にあのような姉さんがいたな、と懐かしく思い出しています。仕事の方は順調のようで何よりです。引き続き頑張ってください。また、質問などあればメ-ルをください。

2015年10月3日

---------- 先生、NHK朝ドラ「あさが来た」が始まりましたね。早速、昨日は泣いちゃいました。姉のハツが嫁入りに不安を抱いて、妹のあさと一緒に泣くシ-ンです。昔は親が全部決めたのですね。さて、質問です。今卒論を実家で仕上げているのですが、アベノミクスは昔のペテン師、ジョン・ロ-の手口と同じであるという、強烈な批判を読みました。これをどう理解するか、悩んでいます。

-------- 今は実家ですか。そうか、君は就職も決まったし、単位は全て取れているからね。朝ドラ、私も見ています。あのシ-ンは本当に可愛らしかったね。ローの事ですが、かれは確かに多くの人を株式投資に巻き込み損害を与えました。かれの歴史上の評判は最悪です。しかし、かれは経済学的にみると大変すばらしい試みをしているのです。まず、かれは貨幣の不足する経済は停滞すると考えていました。したがって、経済を活性化するには、貨幣を増やすシステムを構築しなければなりません。なぜ、そのように考えるようになったのか、少し当時の事情を説明しましょう。舞台は18世紀初めのフランスです。当時絶対的な権力を誇ったルイ14世が死去し、ルイ15世が後継になります。しかし、まだ幼少であったので、オレルアン公が摂政になりました。かれを悩ませたのは、ルイ14世の乱費でフランス国家財政は大変な状況にありました。年間の収入が1億4500万リ-ブルしかないのに、国の借金は30億リ-ブルもあったのです。まさに財政は破綻しているのです。

そこで、オレルアン公が目をつけたのが、ロ-の才覚です。ロ-の才覚を見抜いていた、オレルアン公はかれにさまざまな権限を与えてフランス財政の再建を託します。まず、ロ-は銀行を設立します。そこから紙幣を供給しようというわけです。そして、実体経済を活性化させるために、ミシシッピ会社を設立し、その会社の株式の購入にあたっては国債の交換を認めたのです。当時国債は暴落し、額面価値を大きく下回った値打ちしかなかったので、額面で株式と交換ができるのですから、この交換は当初はスム-スに行われました。君たちがファインスの講義で習った、一種のデット・エクイティ・スワップ、というのに似ているね。他方で国は銀行から借り受けた紙幣で国債の回収を進めました。このローのシステムがうまく機能するには、紙幣が順調に流通する必要があります。そのために、税金は紙幣のみで収めるとか、正貨の保有を制限するとか、いろいろ工夫します。

また、ミシシッピ会社の株価が順調に上昇しなければなりません。株が上がるには、同社の業績が上昇し、配当が増える必要があります。同社はその名前からも分かるように、アメリカのミシシッピの開発を狙ったものです。この計画は確かに無謀でした。実際に、ロ-自身が行ったこともない場所を開発しようというのですから。もちろん、同社には、交易に関してさまざまな特典、独占権が与えられました。税金を集める仕事も同社が引受けました。それまでは大貴族の仕事でしたから、そのような権限を奪われた貴族たちの不満は大きかったと察せられます。改革者と既得権益者の対立だね。実際には、株価が実体以上に上がり過ぎ、その後人々の思惑はずれから、急落します。株を高値で買った人は当然大損失を被ります。結果的には株価の暴落、紙幣の増加とインフレが残り、国の債務もロ-の改革前と同じ水準ということで、全く何も変わりませんでした。株で損をした人、既得権益を奪われた貴族たちの怒りは頂点に達し、ロ-はフランスを脱出せざるをえませんでした。そして後、かれはさまざまな国を放浪した後、一文なしになってベニスで死んだということです。ローには詐欺師、ペテン師という烙印が押されました。

しかし、私は当時腐敗しきっていたフランスの貴族中心の組織に大きなメスを入れ、あらたな貨幣改革をおこなった、ロ―のシステムは決して非難されるべきではないと思います。ロ-の脱出後、フランスは新たな貨幣改革を行い、正貨中心の貨幣制度にした結果、貨幣量は大幅に減少し、デフレとなり、経済はふたたび悪化しました。ロ-のやり方は強引でした。しかし、イギリス、オランダに、インド、中国という美味しいところを抑えられ、アメリカに目を向けざるを得なかった当時の世界情勢、国王、官僚の腐敗による国家財政破たんという実情を考える時、決してかれを非難することは正しくないと思います。今日でいう産業政策、金融政策の時代の先端をいくアイデアこそがもっと評価されるべきだと思います。アベノミクスを単純にペテン師呼ばわりするのも良くないと思います。

さて来週からの朝ドラも楽しみだね。一度卒論の進捗状況を知らせてください。では、引き続き頑張って。

2015年8月22日

――――― 先生、4回生のHです。就職がやっときまりました。第一志望の銀行はダメでしたが、地元の農協に決まりました。これで、就活も終了にします。先生、今夏も北欧に行くと言っていましたが、今北欧ですか。僕も行ってみたいです。どんな所ですか。

―――― H 君おめでとう。良かったね。君のことは気になっていました。君のような真面目で頑張り屋の学生が決まらないのはおかしいと思っていました。銀行の担当者も見る目がないなと思います。キャリサポの人も心配していましたので、連絡をしておいてください。

私は今、フィンランドのトウルクという街にきています。ここは、5年ぶり3回目の訪問です。首都ヘルシンキから西へバスで3時間、飛行機で40分のところにあります。ここフィンランドも財政難らしくて、大学の統合が進んでいます。トウルク大学もトウルク経済大学と併合され、トウルク大学経済学部はトウルク経済大学の建物に入っています。校舎はさすがIT先進国で、各階の入口ではICチップのタッチが必要になります。大学が提供してくれたアパートは街の西にあり、東にある大学までは街の中心を通って、行かねばなりません。バスもありますが、路線がややこしいので、毎日歩いてきています。ちょうど学園大学から亀岡駅までとほぼ同じ距離です。路はどこもきれいに整備されていて、自動車、自転車、歩道が分離されているので、とても歩き易いです。

朝は朝靄がでていることが多く、空気がひんやりとして、人も自動車も少なくちょうど深い森の中で朝を迎えた時の感じです。途中大きな広場があり、そこでは朝市が日曜以外毎朝開かれています。近隣の農家の人が野菜、果物、花を売っています。多くの地元の人たちが買いに来ています。非常に小ぶりの青リンゴが10個ほどで2ユーロです。食べると甘酸っぱい香りが一気に口に広がります。日本では経験できない味です。その他、ブルーベリを初めいろいろな色のベリーが売られています。そこを抜けると大きな川にでます。この川はバルト海を経て、北海、大西洋に通じています。この川沿いには観光客用の瀟洒なカフェが多く並んでいます。この川は冬は氷り、その上でスケートができるそうです。その川に沿ってさらに東にすすむと大学があります。おそらく昔は大きな森だったと思われるところを開発して大学にしたようで、森の中に大学があるという感じです。

大学は8時にはみなすでに来ています。職員の人たちもそれぞれ個室を持ち、ドアーをオープンにして忙しく働いています。顔が合うと、必ずモ-ニングと挨拶をします。笑顔で何らかの言葉が英語で返ってきます。10時はコーヒタイムでそれぞれが共同休憩室でコーヒを飲んだり、学内のカフェで休憩します。そして、4時になれば一斉にみな帰宅します。後に残っているのは博士課程の大学院生ばかりです。ここでは大学は3年制でほぼ90%が大学院の修士課程に進みます。したがって、フィンランドでは大学生のほとんどが大学院の修了生となります。問題は大学院の博士課程と修士課程の学生のレベルが大変大きいことです。博士課程の学生はそれなりのレベルの経済ジャーナルに投稿しなければなりません。博士号を取得するには、そのような論文が最低3本必要となります。遅くまで研究室に残らねばならいのは当然です。ひたすら理論論文を読み、モデル構築に腐心しています。ここの大学はゲーム理論の専門家が多く、この分野の勉強をする学生が多いです。ただ、学費および生活費は国から支給されますので、生活の心配いりません。ただ、ひたすら研究に専念するわけです。

大学、大学院の計5年間、学費は無料ですし、生活費も毎月5万円ほど支給されます。バイトの必要はありません。しかし、学部の学生はそれほど勉強しない、というのはここの教授の弁です。先日も教授が1/0が1と言う学生がいて困った、と嘆いていました。日本ではどうかと問われて返答に窮しました。バイトに追いまくられ、ブラックバイトが問題になる、日本の学生は気の毒です。食堂は学生が5ユーロ、外部の者は8ユーロです。サラダおよび飲み物はビュフェ形式ですが、メイン料理はパスタ、チーズ、ポテトで一度食べたらもう御免という感じですので、私は自宅で作った弁当を食べます。同室のドイツ人研究者カラス氏は珍しそうに、私の弁当を覗くのでこまります。本人はアジアフ-ドが好みということで、インスタントラ-メンを毎日食べています。湯をかけてそれを捨て、スパゲティ感覚で食べています。栄養大丈夫かと思います。

私は2時ごろに休憩をとることにしています。大学のカフェではコーヒは1ユーロですが、大学の近所のカフェに行きます。2.4ユーロです。街のいろいろな人が出入りするので、見ていて面白いです。ウインドウにはいろいろなシナモンパンが並んでいて美味しそうです。ここの人は甘い物が好みで、朝から甘さたっぷりのパンを頬張っているのをよく見かけます。会計をみていると、現金払いをする人はほとんどいません。クレディットカードかデビットカードによる決済です。日本ではコーヒ一杯をカードで支払うことはまずないですよね。